葬儀社の皆様は、ご遺族様から故人様の財産に関する質問を受けることも少なくないでしょう。ご遺族様に寄り添う葬儀事業者として、相続と贈与の違いという基本知識を押さえておくことで、より充実したサポートが可能になります。

相続と贈与は、どちらも財産が人から人へ移転する仕組みですが、そのタイミングや方法、税金の扱いなど多くの点で異なります。これらの違いを理解していないと、ご遺族様に適切なアドバイスができないばかりか、相続トラブルを未然に防ぐ機会を逃してしまう可能性もあります。

この記事では、葬儀事業者の皆様が押さえておくべき相続と贈与の基本的な違いから、それぞれが有利になるケースまでを分かりやすく解説します。

相続と贈与の基本を確認

相続と贈与は、どちらも財産を引き継ぐ仕組みですが、その発生タイミングが大きく異なります。まずは、相続と贈与の一番大きな違いと、それぞれの基本知識を確認していきましょう。

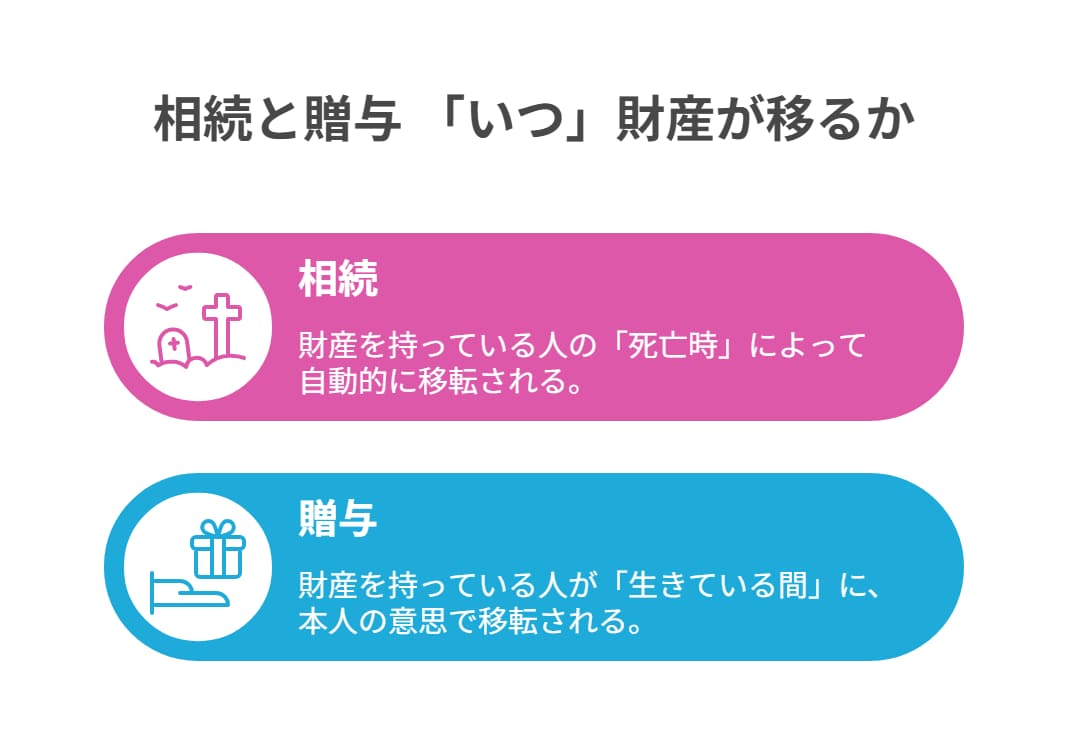

相続と贈与の最大の違いは「いつ」財産が移るか

相続と贈与、どちらも財産が人から人へ移る仕組みですが、最も大きな違いは「いつ」財産が移るかにあります。

相続は、故人様が亡くなったときに初めて財産が移ります。つまり、財産を持っていた方が亡くなることで自動的に財産の引き継ぎが始まるのです。そこに故人様の遺志は関係ありません。

対して贈与は、故人様が生きている間に行われます。自分の意思で、自分の財産を誰かに渡すことができる点が相続との違いでしょう。また、贈与は「あげます」と「もらいます」という双方の意思が合わさってはじめて成立します。

簡単にいえば、相続は「亡くなった後に自動的に財産が移る仕組み」、贈与は「生きている間に意思を持って財産を渡す行為」と覚えておくとよいでしょう。

相続とは|亡くなった方の財産を引き継ぐこと

相続とは、故人様が亡くなったときに初めて発生する財産の引き継ぎです。財産を持っていた方が亡くなると、法律によって自動的に財産の移転手続きが始まります。ここでポイントとなるのは、故人様の意思に関係なく、亡くなった瞬間からご遺族様に財産を引き継ぐ権利が発生するということです。

これは故人様が「こうしたい」と思っていたかどうかに関わらず、法律の規定に従って進められます。遺言書があれば故人様の意思を反映させることができますが、なければ基本的に、民法で定められた法定相続分に従って分配されることになります。

贈与とは|生前に財産をもらうこと

贈与とは、生きている間に自分の意思で財産を誰かに譲ることです。贈与者(あげる側)と、受贈者(もらう側)がそれぞれ納得して初めて成立します。相続と異なり、当事者同士の合意が必要不可欠なのです。

例えば、ご両親が子どもに教育資金を渡したり、老後の生活に備えて親族に自宅を譲ったりするケースが贈与に当たります。贈与では、財産を渡す側も受け取る側も生存していることが前提となり、お互いの意思表示と合意によって成立します。口頭での約束でも贈与は成立しますが、後々のトラブルを防ぐために「贈与契約書」を作成することが推奨されます。

贈与契約書とは、贈与する財産の内容、贈与者・受贈者の情報、贈与の時期などを明記した書面です。これにより、贈与の事実を客観的に証明することが可能になります。決められた形式があるわけではないので、作成の際には税理士事務所等が公開しているひな形を利用することが一般的です。

相続と贈与の違いを比較

相続と贈与の基本的な違いが分かったところで、もう少し詳しく両者を比較してみましょう。

ここからは、相続と贈与の主な違いを項目別に比較していきます。それぞれの特徴を理解することで、葬儀後のご遺族様の相談にも的確に対応できるようになるでしょう。また、生前の終活相談においても、お客様に役立つアドバイスができるようになります。

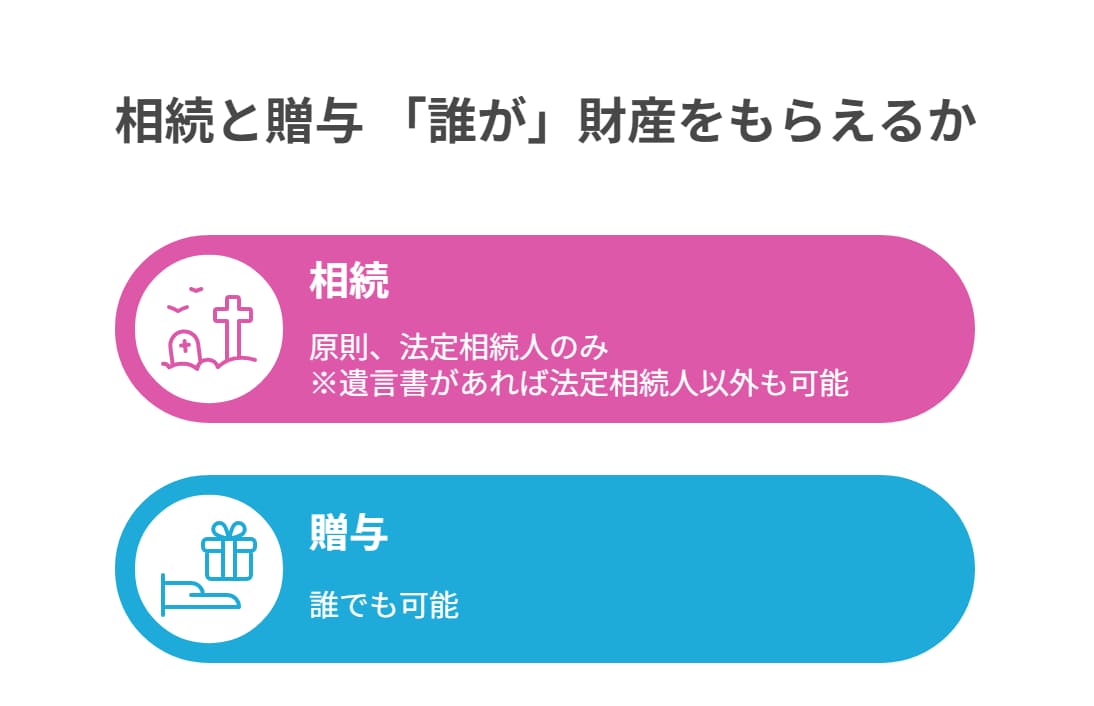

(1)誰が財産をもらえるか

相続と贈与では、財産を受け取れる人の範囲が大きく異なります。

相続の場合、財産を受け取れる人は「法定相続人」と呼ばれる、法律で定められた親族に限られます。具体的には、配偶者(夫または妻)と、子ども、親、兄弟姉妹などの血縁者が該当します。例えば、故人様に配偶者と子どもがいる場合、この二者が法定相続人となります。もし子どもがいなければ、配偶者と故人様の親が法定相続人になります。

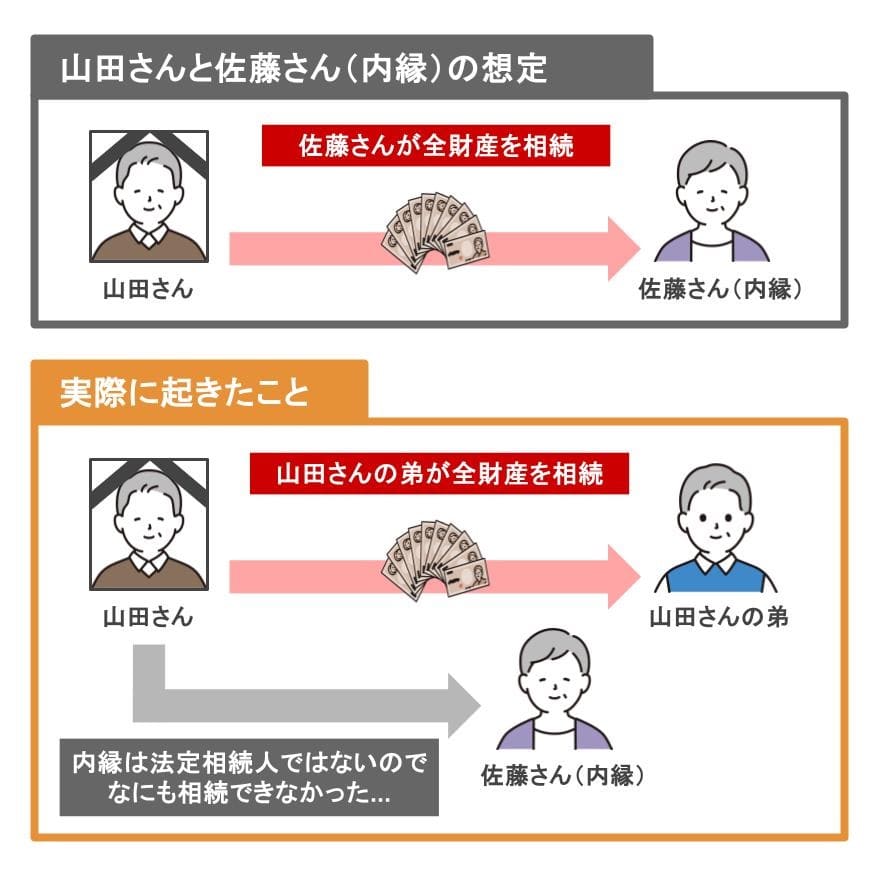

では、「孫や親しい友人などに財産を残したい」という場合はどうなるのでしょうか。相続では基本的に法定相続人以外の人が財産を受け取ることはできません。ただし、例外があります。それは故人様が遺言書を残していた場合です。遺言書があれば、法定相続人以外の人(孫や友人、支援団体など)にも財産を渡すことができます。

一方、贈与の場合は受け渡す相手を自由に選べます。親族はもちろん、親しい友人、お世話になった人、さらには全く血縁関係のない第三者でも、贈与者と受贈者の間で合意があれば財産を受け渡すことができるのです。

極端だと思われるかもしれませんが、こういった事例は決して珍しくありません。

そのため、相続と贈与で「誰が財産をもらえるか」という違いを理解しておくのは非常に重要なのです。葬儀業務の中で「誰が故人様の財産を引き継ぐのか」という質問を受けた際には、この違いを理解した上で適切な説明やアドバイスができるとよいでしょう。

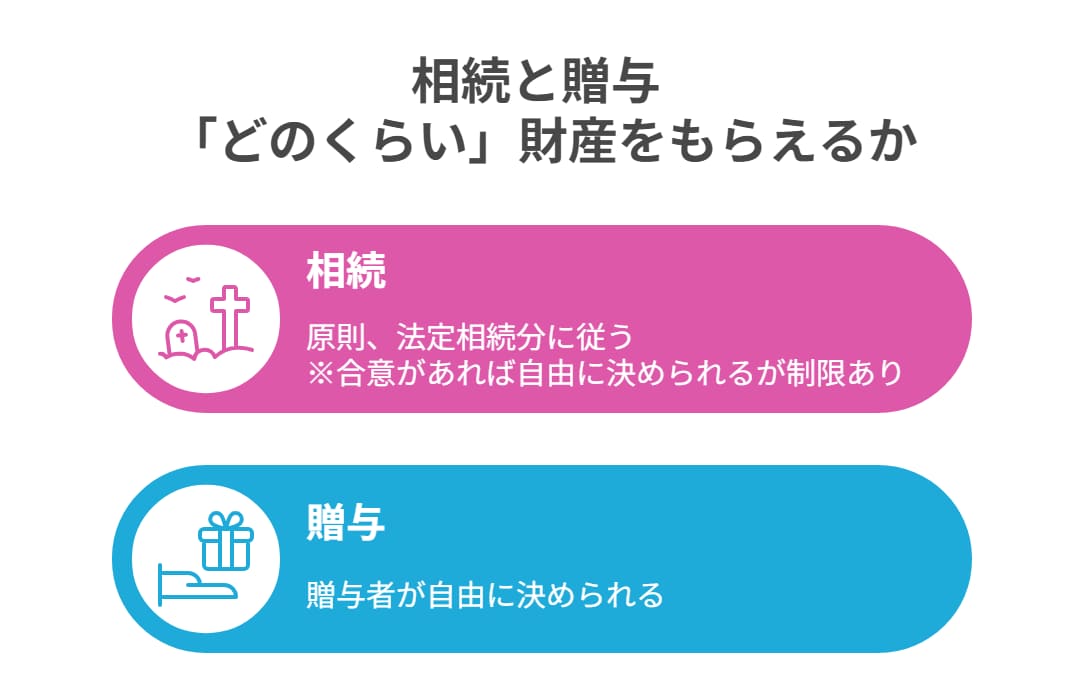

(2)どのくらい財産をもらえるか

相続と贈与では、もらえる財産の金額や量にも大きな違いがあります。

相続の場合、まず基本となるのは法定相続分という法律で決められた割合です。例えば、故人様に配偶者と子ども2人がいる場合、配偶者が財産の2分の1(50%)、子どもがそれぞれ4分の1(25%)ずつというように決まっています。なお、「遺産分割協議」という話し合いの場を設けることで、法定相続分とは異なる分け方をすることも可能です。

しかし、この遺産分割協議でも完全に自由というわけではありません。法定相続人には「遺留分」という最低限もらえる権利が保障されているため、あまりにも不公平な分け方をすると、後からトラブルになる可能性があります。

一方、贈与の場合は、渡す財産の金額(量)を基本的に自由に決めることができます。「長男には1,000万円、長女には500万円」というように金額に差をつけても問題ありませんし、「この土地は友人に」「預金は孫に」というように、法定相続人以外の人に財産を渡すこともできます。

このように、相続では法律で決まった割合を中心に取り分を決めていくのに対して、贈与では金額を自由に決められるという違いがあります。

(3)どの税金を支払うか

相続と贈与では、支払う税金の種類も異なります。相続の場合は「相続税」、贈与の場合は「贈与税」がかかります。

相続税と贈与税の比較表

| 相続税 | 贈与税 | |

|---|---|---|

| 非課税枠 | 3,000万円 + (600万円 × 法定相続人の数) | 年間110万円(毎年使える) |

| 税率 | 10%~55% | 10%~55% |

| 納税時期 | 相続開始の翌日から10ヶ月以内 | 贈与された翌年の2月1日~3月15日 |

| 特徴 | 基礎控除が大きいが一度限り | 基礎控除は小さいが毎年使える |

まず、税金がかからない「非課税枠」の大きさが違います。相続税には基礎控除があり、「3,000万円 + (600万円 × 法定相続人の数)」という計算式で求められます。例えば、配偶者と子ども2人の場合、4,200万円までの遺産なら相続税はかかりません。つまり、相続税の非課税枠はかなり大きいのです。

一方、贈与税の基礎控除は年間110万円と小さめです。ただし、この控除は毎年使えるため、計画的に贈与を行えば長期的にはメリットになることもあります。

次に税率の違いです。相続税も贈与税も、財産額が大きくなるほど税率が上がる「累進課税」となっています。税率は両方とも最高55%ですが、贈与税の方が低い金額から高い税率が適用されるため、同じ金額の財産移転なら、贈与の方が税負担が重くなる傾向があります。

また、納税のタイミングも異なります。相続税は故人様が亡くなってから10ヶ月以内に申告・納付する必要があります。一方、贈与税は贈与を受けた年の翌年の2月1日から3月15日までに申告・納付します。

財産が多い方は、これらの違いを活かして賢く税金対策しています。例えば、生前に毎年110万円ずつ子どもや孫に贈与しながら、残りの財産は相続時の大きな非課税枠を利用するという方法です。このように相続税と贈与税の特徴をうまく組み合わせることで、全体の税負担を減らせることがあります。

どんな時に相続と贈与を使い分けるか

相続と贈与の仕組みや違いについて理解したところで、次は「どんな時にどちらを選ぶべきか」という点に注目していきましょう。実は、状況によって相続と贈与のどちらが有利になるかは大きく変わってきます。

財産の総額や種類、誰に財産を渡したいのか、また時間的な余裕があるかどうかなど、様々な条件によって選択は異なるのです。

ここでは、相続が有利になるケースと贈与が有利になるケースに分けて、それぞれの特徴を見ていきましょう。どのような状況でどちらを選ぶべきか、具体例を交えながら解説していきます。

相続が得な場合|財産が少ない・配偶者が相続・自宅を相続

相続と贈与、どちらを選ぶべきか迷うケースは多いものです。ここでは、相続を選んだ方が有利になる状況について解説します。

まず、財産の総額が相続税の基礎控除内に収まる場合は、相続を選ぶ方が断然お得です。

相続税の基礎控除額は「3,000万円 + (600万円 × 法定相続人の数)」と比較的大きいため、多くの一般家庭では、生前に贈与を使った節税を行わなくても相続税がかからないケースが多いです。

次に、配偶者への財産移転の場合も相続が有利です。配偶者が相続する場合、最低でも1億6,000万円の相続までは相続税がかかりません。これは「配偶者の税額軽減」と呼ばれる特例です。つまり、配偶者に多額の財産を残したい場合、贈与するよりも相続で渡した方が税負担が軽くなる可能性が高いのです。

また、自宅やを相続する場合も、相続を選んだ方が良いケースが多くあります。「小規模宅地等の特例」という制度を使えば、自宅の土地の評価額を80%減額できるからです。土地の評価額とは、土地の価値を金額で表したものです。相続税は財産の評価額をもとに計算されるため、評価額を下げれば相続税も安くなります。

このように、財産総額が比較的少ない場合や、配偶者へ財産を渡したい場合、自宅を譲りたい場合には、相続を選んだ方が税制上有利になることが多いのです。

贈与が得な場合|時間的余裕がある・複数人、孫、友人などに贈与

相続だけでなく贈与も上手に活用することで、税負担を軽減しながら財産を移転できるケースがあります。

まず重要なポイントとして、贈与税の年間110万円という基礎控除は「贈与を受ける人(受贈者)ごと」に設定されています。つまり、一人の方が複数の人に贈与する場合、それぞれの受贈者に対して110万円ずつの非課税枠が適用されるのです。この特徴を理解することで、贈与の効果的な活用法が見えてきます。

時間的な余裕がある場合、つまり財産を持つ方が比較的若く健康なうちから計画的に財産を移転したい場合は、贈与が有効です。前述したように、年間110万円の贈与には贈与税がかからないため、長期間にわたって無税で財産を移転でき、結果的に相続時の税負担を大幅に減らせます。

また、財産を受け取る方が複数いる場合も贈与が特に有利です。例えば、子どもが3人、孫が5人いる場合、それぞれに年間110万円ずつ贈与すれば、1年で最大880万円を非課税で移転できます。これは、各受贈者ごとに基礎控除が適用されるからこそ可能な方法です。多くの家族に分散して財産を渡したい場合、贈与は税制上非常に効率的な選択肢と言えるでしょう。

さらに、法定相続人以外の方に財産を残したい場合も贈与が適しています。例えば、内縁の妻や、婚姻関係のないパートナー、長年お世話になった友人などは、法定相続人ではないため相続では財産を受け取れません。しかし贈与なら、どんな関係の方にも財産を渡すことができます。

このように、長期間にわたって贈与する余裕がある場合や、複数人へ贈与したい場合、法定相続人以外の方へ財産を渡したい場合には、贈与を選択する方が有利になることが多いのです。

相続と贈与について、ご遺族様からよくある質問

相続や贈与は普段から触れるものではないため、ご遺族様にとって馴染みがなく、葬儀社の皆様にも質問が寄せられることもあるでしょう。

ここでは、特に相続と贈与に関してよく聞かれる質問とその基本的な回答例をご紹介します。

(1)生前にたくさん贈与を受けていても、相続に参加できるの?

生前に贈与をたくさん受けていても、法定相続人であれば相続に参加する権利は変わりません。

法定相続人(配偶者や子ども、親など)であれば、生前にどれだけ贈与を受けていたとしても、相続の権利は失われません。例えば、長男が生前に1,000万円の贈与を受けていて、次男が100万円しか贈与を受けていなくても、両者とも同じく法定相続人として相続に参加できます。

ただし、遺産分割の際には前述した「特別受益」という考え方が適用されることがあります。これは「生前にもらった分は、相続分から差し引く」という考え方です。

例えば、故人様が生前に長男に1,000万円、長女に300万円を贈与していた場合、残りの遺産3,000万円を分ける際に「長男は既に1,000万円受け取っているから、その分を考慮しよう」となることがあります。

特別受益になるのは主に結婚資金や開業資金など「まとまった額の贈与」で、誕生日プレゼントなどの日常的な贈り物は通常含まれません。また、この調整には明確なルールが定められているわけではなく、ご遺族様が話し合いの中で決めていくものです。

(2)生前に口約束で「これはあなたにあげる」と言われていたものは、贈与として認められる?

法律上、口約束でも贈与契約は成立しますが、実際には証明が難しく、ほかのご遺族様に認められずにトラブルになってしまうケースが多いです。

贈与が成立するためには、次の3つの条件が必要です。

例えば、「この指輪はあなたにあげるね」と言われただけで、実際には故人様が亡くなるまで故人様が身につけていたような場合、3つ目の条件を満たしていないため、贈与が完了したとは言えません。

また口約束だけでは、他のご遺族様から「そんな話は聞いていない」と異議が出たとき、証明する手段がありません。特に不動産や高額な財産の場合は、「贈与契約書」の作成や名義変更などの客観的な証拠を残しておくことが重要です。

葬儀社としては、このような質問を受けた場合、「口約束だけでは難しい場合が多く、トラブルになりそうな場合は、弁護士などの専門家にご相談されることをおすすめします」と伝えるとよいでしょう。また、生前に終活の相談を受ける際には、「大切な方に財産を残したいなら、口約束だけでなく形に残しておくことが大切です」とアドバイスすることも、将来のトラブル防止につながります。

(3)故人様が亡くなる直前に財産をもらった場合は贈与と相続どちら?

故人様が亡くなる直前の贈与は、法律上は「贈与」として成立していても、税金面では実質的に「相続」と同様に扱われることが多いです。

亡くなる前の7年間(2023年以前の贈与は3年間)に故人様からもらった財産は、税金を計算するときに相続財産に加えられます。これは、故人様が亡くなる直前に、駆け込みで贈与することで税金対策をしようとする行為を防ぐためのルールです。

わかりやすく例を挙げると、お父様が亡くなる2年前に息子さんに1,000万円を贈与したとします。この時点では贈与税の対象になりますが、お父様が亡くなると、この1,000万円も含めて相続税を計算します。ただし、すでに払った贈与税分は相続税から差し引かれるので、二重に税金を払うことはありません。

葬儀社としては、「亡くなる前7年以内の贈与は相続税の計算ではほぼ相続と同じ扱いになります」と伝えつつ、この分野は最近法改正があったこともあり、非常に複雑なので、詳しいことは専門家に相談するよう案内するとよいでしょう。

税理士事務所の中には、初回相談を無料で実施しているところも多くあるため、このような専門家のアドバイスを受けることで、思わぬ税負担やご家族間のトラブルを防ぐことができます。

まとめ

この記事では、相続と贈与の根本的な違いから、具体的な比較、それぞれが有利になるケースまでを解説してきました。相続は故人様の死亡により自動的に開始される財産移転で、贈与は生前の意思と合意に基づく財産移転です。それぞれに特徴があり、状況に応じた使い分けが重要となります。

相続では法定相続人のみが財産を受け取れる一方、贈与では受取人を自由に選べます。また財産の分け方についても、相続では法定相続分や遺留分の制限がありますが、贈与ではより自由度が高いという違いがあります。

これらの違いを踏まえると、財産総額が少ない場合や配偶者への財産移転では相続が有利となり、長期にわたる贈与ができる場合や法定相続人以外への渡したい場合には、贈与が有利になるケースが多いことがわかります。

葬儀事業者として相続と贈与の違いを理解しておくことは、ご遺族様の不安を和らげ、適切な選択肢を示すための第一歩です。葬儀後のご遺族様のサポートとして、また終活相談の一環として、この知識を活かしていただければ幸いです。