葬儀業界に身を置く方々は、相続人様に一番最初に接することも多いことでしょう。そのため近年では、ご遺族様向けのアフターサービスとして、相続関連の相談に対応する葬儀社様も増えつつあるようです。

相続人様は、往々にして、ご葬儀後の相続手続きや税金について不安を抱えていらっしゃるもの。相続人の方々に的確に対応するには、相続手続きや税金について基本的な知識を身に付けておく必要があります。

相続人の方々が抱える悩みに的確に対応するには、相続手続きや税金について基本的な知識を身に付けておく必要がありますが、日々の業務に追われて、ついつい後回しになっているという葬儀社様も多いのではないでしょうか?

そこで本記事では、葬儀社様が知っておきたい相続関連情報のうち、相続税の申告を中心に分かりやすく解説いたします。

皆様がよりよいサービスを提供するためにも、ぜひ最後までご覧ください。

相続税を申告する場合

相続、遺贈などによって亡くなった方の財産を取得した場合、常に相続税の申告が必要になるのでしょうか。

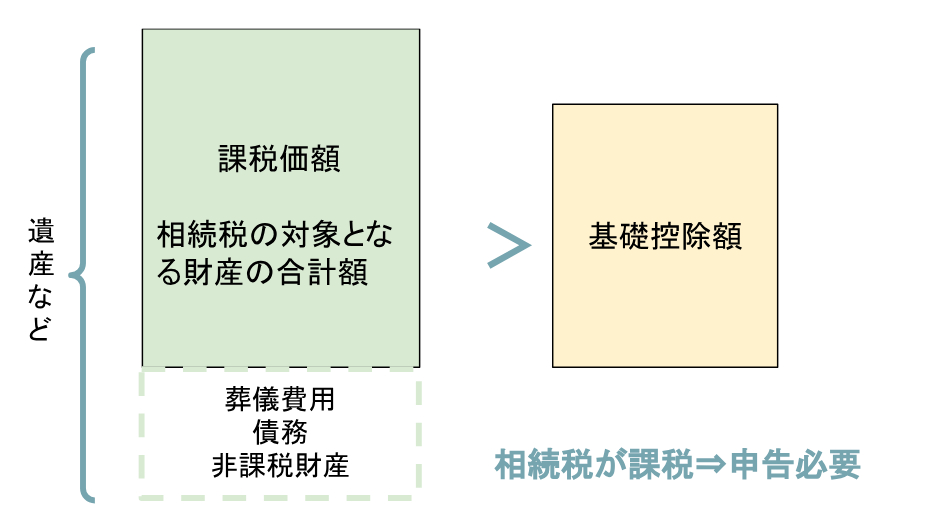

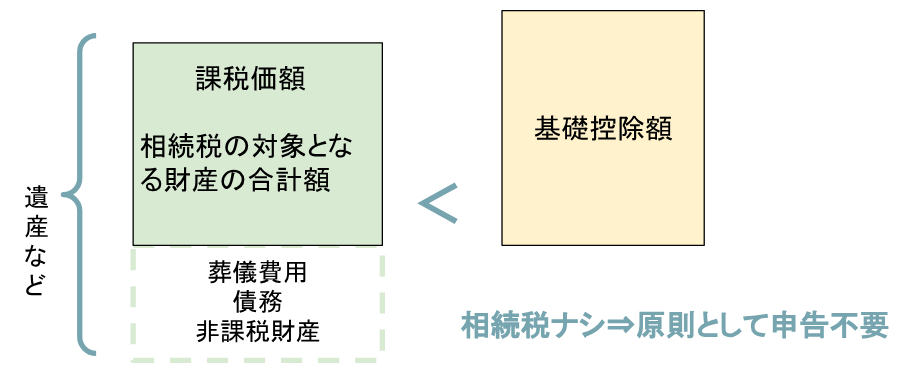

相続税を申告する必要があるのは、第一には相続税が課税される場合、すなわち、相続人などが取得した相続財産などの課税価格の合計額が基礎控除額を超える場合です。

これに対し、課税価額の合計額が基礎控除額を超えない場合は、相続税が課税されず、相続税の申告も原則不要です。税務署に「相続した財産が基礎控除額を超えていない」と報告する必要もありません。

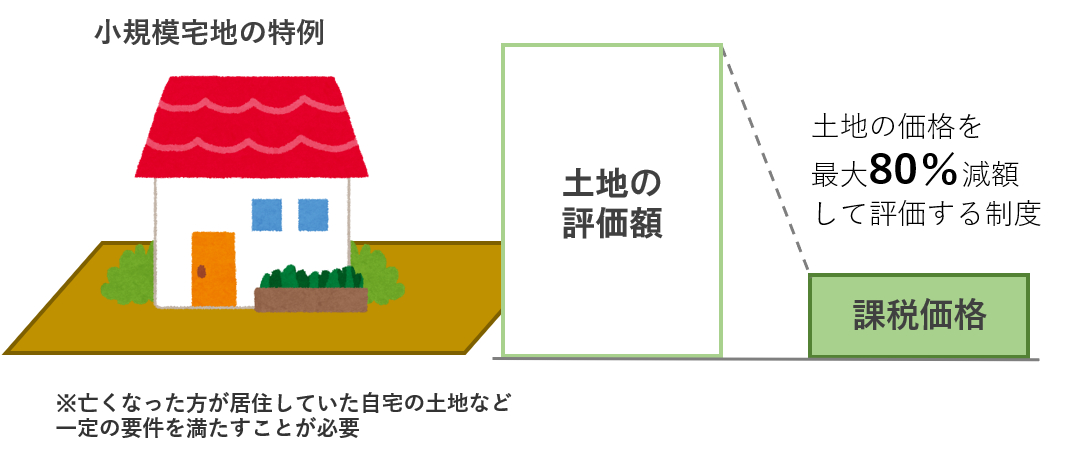

ただし、相続税が課税されなくても、小規模宅地の特例によって不動産を評価する場合や配偶者控除を受ける場合などは、申告が必要になる場合もありますので、注意が必要です。

ここで1つ具体的な例を見ていきましょう。

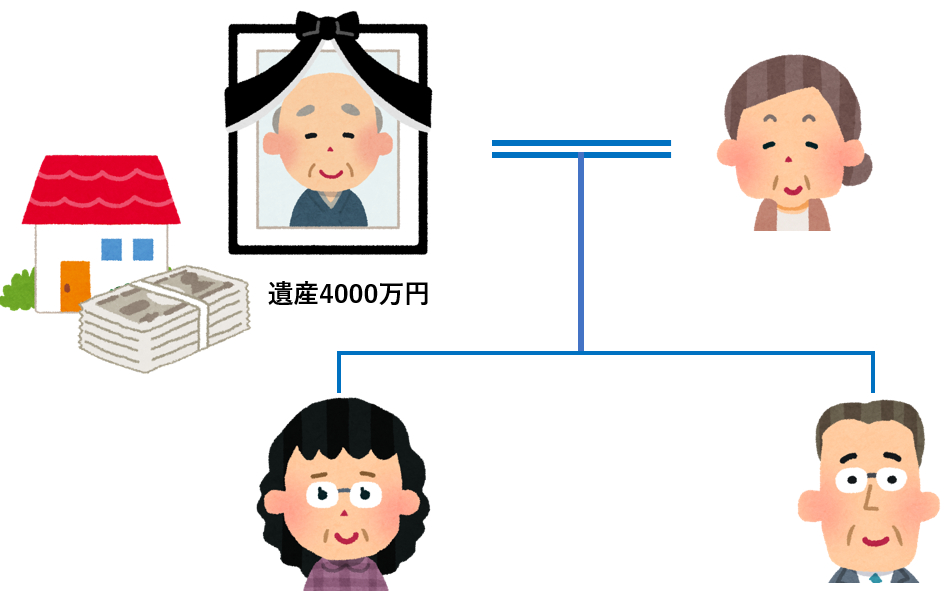

夫が亡くなって、遺産が4000万円、法定相続人が妻及び2人の子だったとします。

基礎控除額の算定は、3000万円+(600万円✖法定相続人の人数)ですから、このケースの基礎控除額は、4800万円となります。

このケースでは相続税の申告は不要でしょうか?

「不要」と言いかけそうですが、相続税の申告の要否は、そんなに簡単に判断することはできません。以下では、その理由を詳しく見ていきたいと思います。

相続税の申告の要否は簡単に判断できない

1.相続人が遺産の総額を正確に把握できているとは限らない

相続人から遺産の総額を伺っていても、実際に調査すると、相続人が知らなかった銀行口座や株式などが見つかることも少なくありません。

以前、筆者が行政書士として財産目録を作っている最中に、「金の延べ棒が見つかりました」と電話がかかってきたことがありました。しばらくすると「まだありました!」とまた電話がかかってきます。結局、3回以上、財産目録を修正した経験があります。

また相続人の1人が、被相続人が亡くなる直前に預金を引き出されており、死亡前に引き出した分は、相続財産ではないと勝手に信じていたケースもありました。

これらはレアケースかもしれませんが、実際に多いのは、ゆうちょ銀行に複数の口座があって、使っていない方の口座を忘れているケースです。

今でこそ、ゆうちょ銀行も複数の口座を開設することが難しくなりましたが、一昔前は、引越しなどでゆうちょ銀行に複数の口座を開設することは、めずらしいことではありませんでした。

ゆうちょ銀行では、無料で口座照会をしてくれますから、亡くなった方がゆうちょ銀行の通帳をお持ちだった場合は、口座照会をお勧めします。

2.遺産の評価は難しい

遺産の評価は、単純に時価というわけにはいかず、税法上のルールに従った評価方法であることが要求されます。

とりわけ不動産の評価は専門性が高く、税理士によっても評価額に差が出ることがあるぐらいです。

遺産を簡単にいくらと評価することは、簡単にできることではありません。

3.遺産ではなくても、課税の対象となる財産がある

次の財産は、遺産ではありませんが、相続税の課税価格として計上しなければなりません。

- 退職金や生命保険などのみなし相続財産

退職金や生命保険は、みなし相続財産として、控除額(500万円✖法定相続人の人数)を超えた分を課税財産として相続税の算定に計上しなければなりません。

このあたりについては『【葬儀社さんが知っておきたい】相続税の基本のき vol.1|相続税の基礎控除などを徹底解説』で詳しく解説しておりますので、参照いただければと存じます。

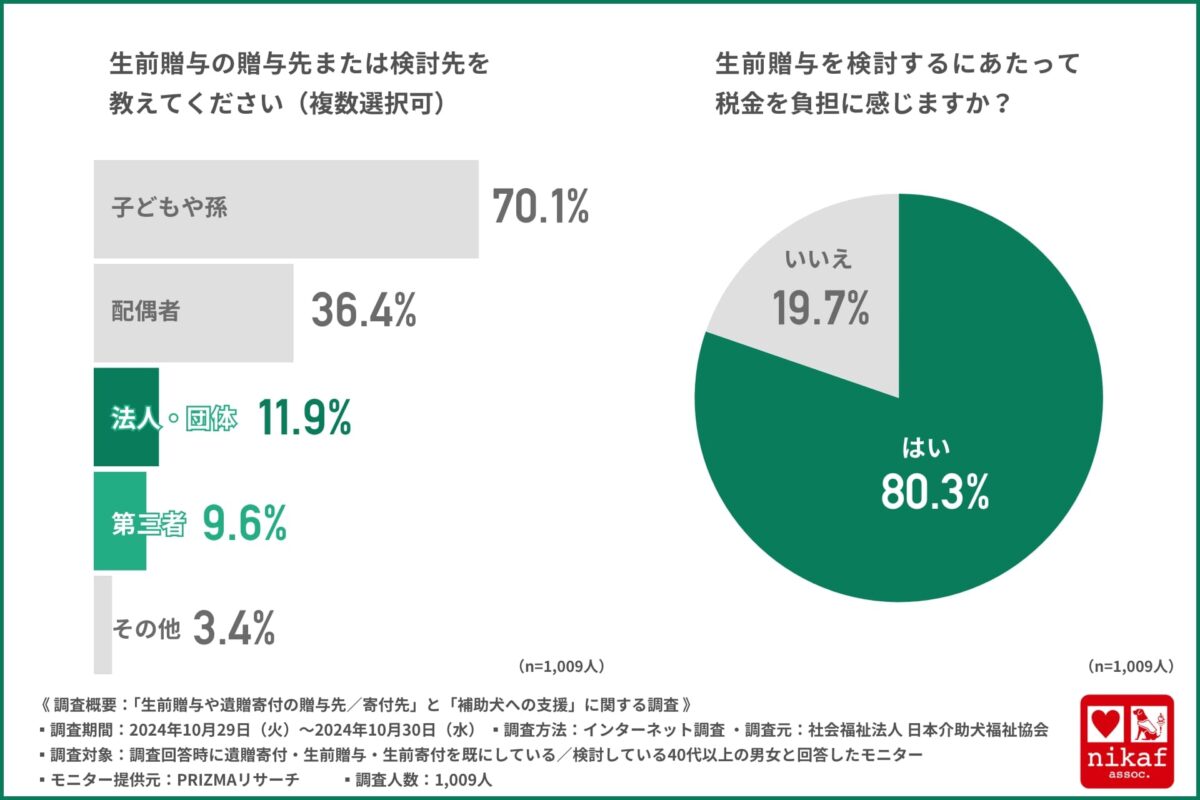

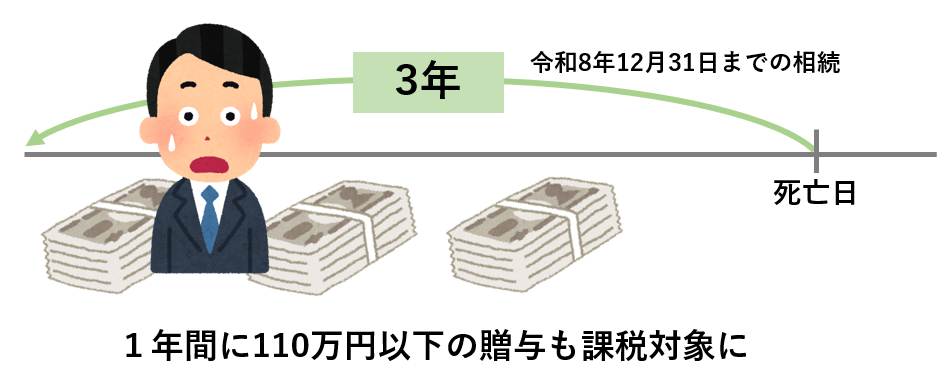

- 相続開始前3年以内に暦年課税により贈与された財産

贈与税は、1年間(1月1日から12月31日まで)に贈与された財産の合計額から110万円の基礎控除額を超えなければ非課税となります。

しかし、相続開始前3年前の贈与については、1年ごとに基礎控除額110万円以内かどうかを問わず、相続税の課税価格に加算します。

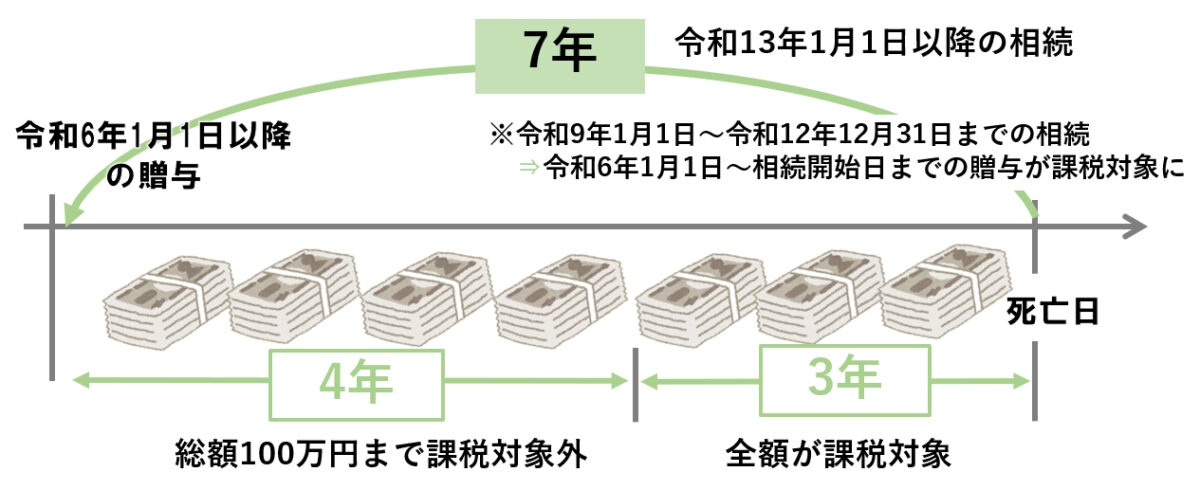

さらに令和5年度税制改正により、令和6年1月1日以後の暦年課税による贈与については、相続開始前7年以内に取得したものまで遡って加算することになります。

ただし、相続開始前7年のうち、相続開始前3年より前になされた贈与(4年分)については、総額100万円まで課税対象外とされました。

- 相続時精算課税制度の適用を受けた贈与財産

相続時精算課税制度とは、原則として60歳以上の父母・祖父母から、18歳以上の子・孫に対する贈与で、1年ごとに贈与税を支払うのではなく、贈与者が亡くなった時に、贈与された額を相続税の課税財産として計上して納税する制度です。

累計2500万円まで特別控除を受けられます。

少しややこしい話になってきましたが、相続時精算課税制度については、また別の記事で詳しく解説する予定です。

4.遺産全体は基礎控除額の範囲内でも、遺産分割の内容により相続税の申告が必要になる

相続人が妻と2人の子の場合の基礎控除は4800万円でした。

しかし、夫の遺産が全体として4000万円でも、プラスの財産が1億円、マイナスの財産が6000万円あり、次のように遺産分割したとします。

| 関係者 | 遺産分割の内容 | 課税価格 |

|---|---|---|

| 妻 | プラス5000万円 / マイナス6000万円 | 0円 |

| 子1 | プラス5000万円 | 5000万円 |

| 子2 | 0円 | 0円 |

| 課税価格合計 5000万円 |

各自の課税価格を合計すると5000万円になります。課税価格の合計額が基礎控除額4800万円を超えていますので、相続税の申告が必要になります。

5.課税の要否を判断できるのは、税理士(又は弁護士)に限られる

税理士でない者が「あなたには相続税がかかりません」などと判断することは、税理士法で禁止されています。

もし説明するなら、「課税の対象となる財産の合計額が基礎控除額の範囲内であれば、相続税は課税されません」というように、あくまでも一般論として説明しましょう。

なお、弁護士は、税務を含む法律事務全般を取り扱うことができますが、税務について詳しいとは限りません。弁護士に依頼する場合は、基本的に相続で揉めているケースになりますが、できるだけ税務に詳しい弁護士を探して依頼するようにしましょう。

もし税理士とお付き合いがある場合は、税理士から紹介してもらうのも1つかもしれません。

相続税の申告要否判定コーナー

相続税の申告の要否は簡単に判断できるものでないことをおわかりいただけたかと思いますが、相続税の申告が必要かどうか不安なお客様がいらしたときは、お役に立てるようなアドバイスをしたいものです。

このようなときは、国税庁に、相続税の申告要否判定コーナーがあります。こちらのサイトでは、相続人の数や相続財産の金額などを入力することによって、おおよそ相続税の申告が必要かどうかを判定してもらえるようになっています。相続税の要否が知りたい方には、是非、こちらをご案内ください。

特に便利なところは、土地の路線価の計算を比較的簡単にできるようになっていること、また小規模宅地の特例や配偶者の税額軽減(1億6000万円又は法定相続分相当額のいずれか多い額まで無税になる制度)も反映してもらえることです。

しかも、おおよその相続税額も自動的に算出してくれます。

ただし、土地の評価方法が路線価方式で、形がほぼ長方形なものに限られるなど、すべてのケースに対応しているわけではありません。

また、こちらのサイトでは、相続税の申告の要否について判定するのみで、申告書の作成ができるわけではないことに注意してください。

相続税の申告期限

相続税の申告期限は、被相続人が死亡したことを知った日(通常、死亡した日)の翌日から10か月以内です。

【例】令和6年1月8日に死亡した場合 ⇒ 申告期限 11月8日(金)

ただし、10か月に該当する日が土、日、祝日などの場合は、その翌日になります。

【例】令和6年1月9日に死亡した場合

⇒(10か月後の11月9日が土曜日のため)申告期限 11月11日(月)

申告期限までに、亡くなった方の住所地を管轄する税務署に申告をします。

そして申告期限イコール納税期限でもあります。

申告期限までに申告と納税まで済ませないと、延滞税がかかる場合があります。

おわりに

ここでは相続税の申告の要否を中心に解説しました。

相続税の申告は、相続等によって財産を取得したからといって、全員が対象ではないこと、しかし、申告の要否は、そんなに簡単に判断できるものではないことがご理解いただけたかと思います。

と同時に正しい知識をお伝えすることは、不安を抱えているご遺族様にとって、心強く、また葬儀関係者に対する信頼にもつながります。

葬研には相続について解説した記事が多数ありますので、ぜひご覧になって業務にお役立ていただければ幸いです。