葬儀社の皆様は、ご遺族様から葬儀に関する相談だけでなく、相続に関する基本的な質問を受けることも少なくないでしょう。特に「葬儀費用は相続税でどう扱われるのか」「お墓や仏壇は相続税がかかるのか」といった疑問は、悲しみの中にあるご遺族様の不安の一つです。

葬儀費用は相続税の計算上、財産から差し引くことができます。これにより、相続税が発生する場合には実質的に税負担が軽減されるのです。また、お墓や仏壇などの祭祀財産は原則として相続税がかからないという特別な扱いを受けます。

この記事では、葬儀費用の控除の仕組みや祭祀財産の相続税上の扱いについて、葬儀社の皆様がご遺族様からの質問に適切に対応するために必要な知識を解説します。ご遺族様の相続に関する初期の不安を軽減するための一助としてお役立てください。

相続税における葬儀費用の扱い

葬儀費用と相続税の関係は、ご遺族様にとって重要な問題でありながら、意外と知られていない分野です。

葬儀費用が相続税の計算においてどのように扱われるのか、誰がどのような条件で控除を受けられるのか、具体的にどの費用が対象となるのかなど、葬儀業務に携わる方々が押さえておくべき基本知識を解説します。

葬儀費用は相続税の計算で控除できる

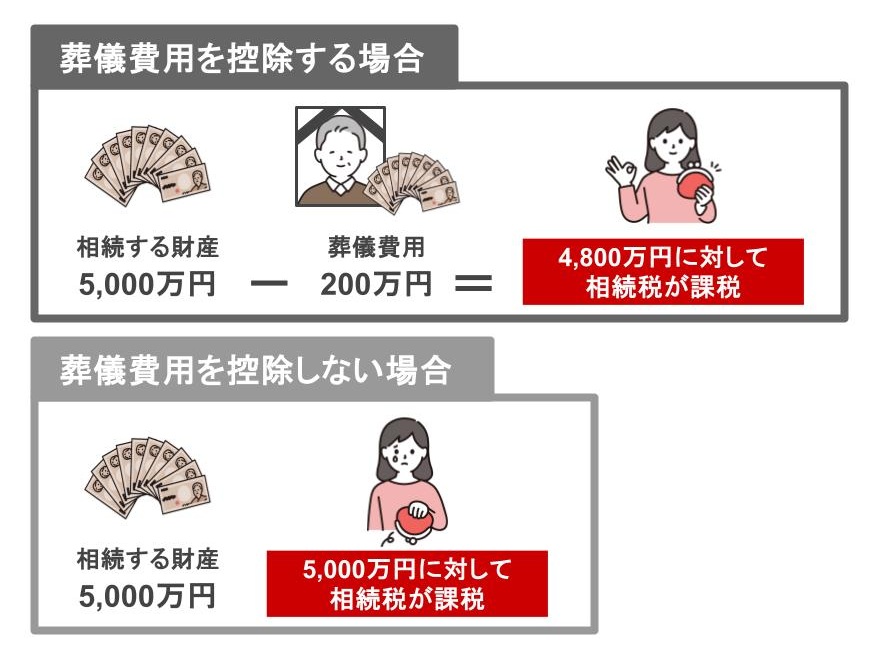

葬儀費用は、故人様の債務(借金など)ではありませんが、お亡くなりになったことで必然的に発生する費用です。そのため、相続税法では葬儀費用を「相続財産から控除できる費用」として認めています。

簡単に言うと、相続財産の合計額から葬儀費用を差し引いた金額に対して、相続税が計算されるということです。

例えば、相続財産が5,000万円で葬儀費用が200万円かかった場合、相続税の計算は4,800万円をベースに行われます。このように葬儀費用を控除することで、ご遺族様の税負担が軽減されるわけです。

「控除」という言葉は少し難しく感じるかもしれませんが、要するに「計算上、差し引いてもらえる」ということです。葬儀費用を負担したご遺族様にとっては、その分だけ相続税が減額されるメリットがあります。

なお、葬儀費用の控除には上限額の定めがありません。故人様を送るために実際にかかった費用が、そのまま控除の対象となります。ただし、後ほど詳しく説明しますが、控除できる費用とできない費用があるため、区別することが重要です。

葬儀費用を控除できる人には制限がある

葬儀費用の控除を受けられるのは、基本的に故人様の法定相続人(配偶者、子、親、兄弟姉妹など)で、実際に葬儀費用を負担した方です。ただし、その相続人が「無制限納税義務者」という条件を満たしている必要があります。

つまり、通常の日本在住の相続人であれば、葬儀費用を負担した分は控除を受けることができるわけです。また、複数の相続人で葬儀費用を分担した場合は、それぞれが負担した金額に応じて控除を受けることができます。

葬儀費用を控除できる人と、できない人を整理すると以下のようになります。

| 控除できる人 | 控除できない人 |

|---|---|

| 配偶者 | 遺言で特定の財産をもらった人(法定相続人以外) |

| 子ども | 内縁の相手 |

| 両親(祖父母) | 甥・姪(法定相続人以外) |

| 兄弟姉妹 | 友人、知人 |

| 海外在住の相続人 |

※控除できる人は無制限納税義務者であることが前提

このように親族間でも控除できる方とできない方がいるため、葬儀の打ち合わせの際には、どなたが費用を負担されるのかという点も将来の税金対策として重要になってきます。

控除対象となる葬儀費用の範囲

葬儀にかかる費用のうち、相続税の計算で控除できるものには一定の範囲があります。以下で、控除できる費用とできない費用を確認していきましょう。

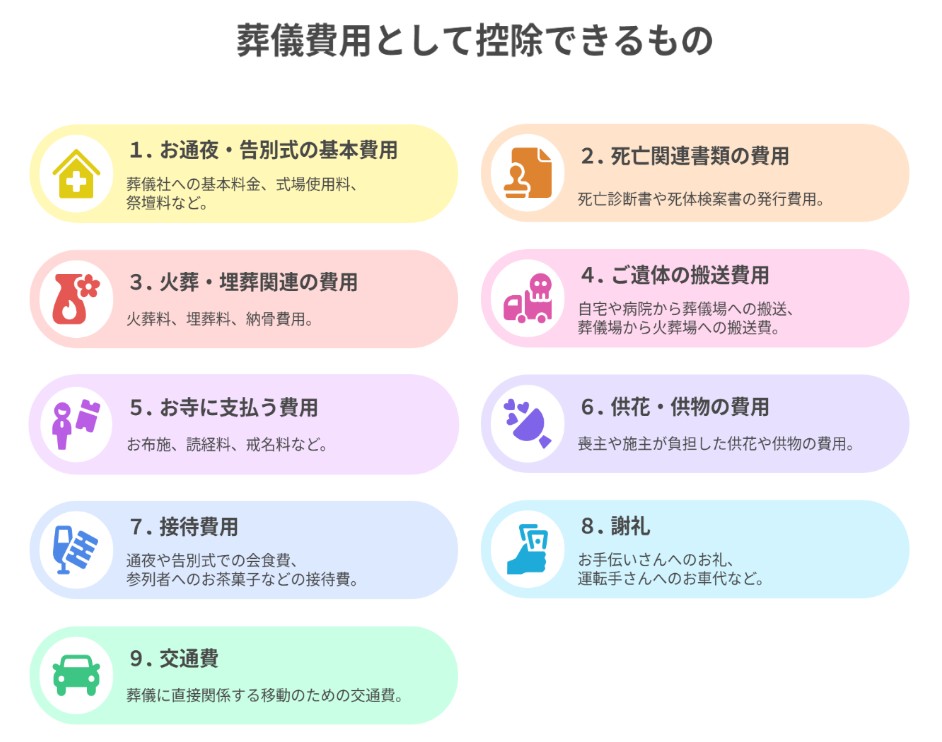

葬儀費用として控除できるもの

相続税の計算で控除できる葬儀費用は、基本的に、故人様のご葬儀に直接関わるものです。

葬儀費用として控除できる主な項目は以下の通りです。

これらの費用は、故人様を送るための儀式に関連する費用として、相続税の計算において控除することができます。実際の葬儀で、葬儀社から提示する基本的なプランに含まれる費用の多くが控除対象となります。

また、葬儀の形態(一般葬、家族葬、直葬など)にかかわらず、実際にかかった費用が控除対象となります。先ほど解説したように、控除額に上限はありませんので、実費として支払った金額がそのまま控除できます。

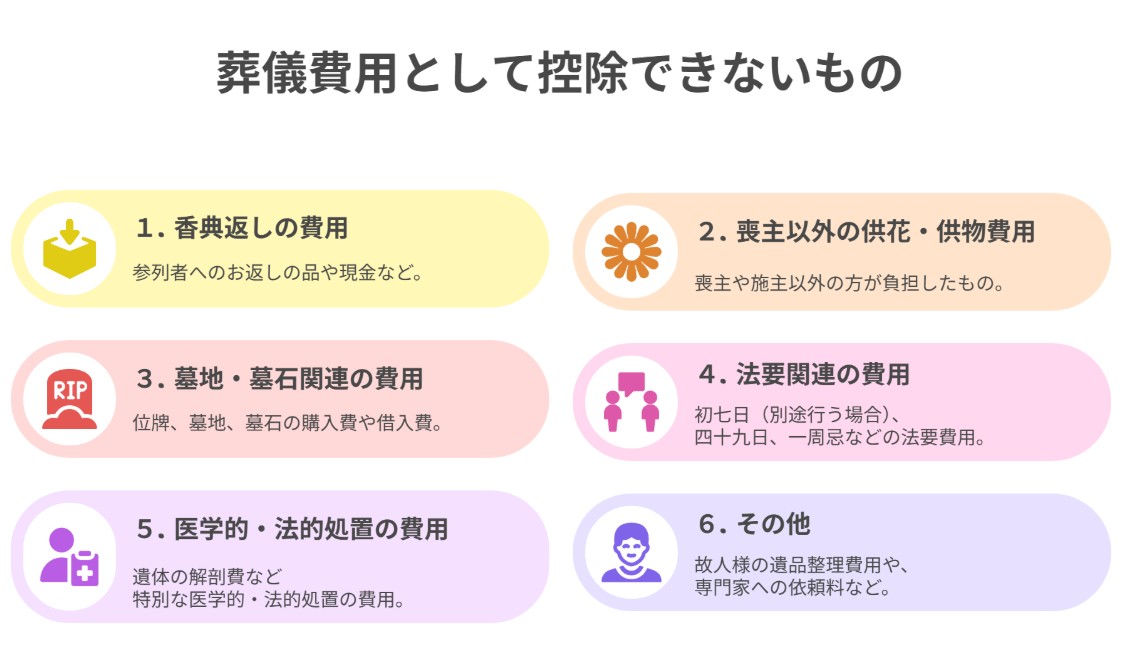

葬儀費用として控除できないもの

葬儀に関連する費用の中には、相続税の計算で控除できないものもあります。これらの費用は葬儀に関係があるように見えても、税法上は葬儀費用とは別の取り扱いを受けます。

葬儀費用として控除できない主な項目は以下の通りです。

特に注意したいのが「香典返し」です。葬儀の際に多くのご遺族様が悩むポイントですが、香典返しは税法上、葬儀費用とは認められません。これは、香典自体が相続財産にならない(相続税の対象にならない)ものであるため、そのお返しも控除対象外という考え方です。

ただし、「会葬御礼」と「香典返し」は区別されています。会葬御礼は弔問に来られた方全員にお渡しするもので、香典の有無に関係なく渡すものです。この会葬御礼は、香典返しとは別に行っている場合に限り、葬儀費用として控除できます。

法要に関する費用も控除できません。初七日や四十九日、一周忌などの法要は、葬儀とは別の儀式と考えられているためです。ただし、最近では初七日を告別式と一緒に執り行うケースもあります。その場合、費用が告別式と区別されていなければ、一括して葬儀費用に含めることができます。

ご遺族様にとっては、すべて故人様のために支払った費用であり、区別が難しく感じられるかもしれません。しかし、税法上はこのような区分があるため、葬儀業に携わる方々はご遺族様に適切なアドバイスができるよう、これらの違いを理解しておくことが重要です。

2回葬儀を行った場合は両方の費用を控除できる?

故人様の生まれ故郷と晩年に生活していた場所が離れていたり、親族が全国に散らばっていたりすることが珍しくありません。そのため、複数の場所で葬儀・告別式を行うケースが増えています。では、2か所でおこなった場合、それぞれの費用は控除対象となるのでしょうか。

結論からいうと、一定の条件を満たせば、2か所で行った葬儀・告別式の費用はどちらも控除対象となります。

葬儀費用控除の実務手続き

葬儀費用の控除を実際に受けるためには、いくつかの実務的な手続きが必要となります。葬儀社として知っておくべきポイントは、領収書の管理方法や故人様の凍結口座からの資金引き出し方法、そして相続税申告における記載方法です。

これらの実務知識を押さえておくことで、ご遺族様に対してより具体的なアドバイスが可能となり、葬儀後の手続きをスムーズに進めるサポートができるようになります。

葬儀費用の領収書管理

葬儀費用を相続税の計算で控除するためには、支払いの証拠となる領収書やレシートの管理が非常に重要です。税務調査が入ることもあるため、葬儀にかかった費用の証明書類は適切に保管しておく必要があります。

ただし、葬儀に関連する費用の中には、領収書が発行されないものもあります。例えば以下のようなものです。

- お布施、読経料、戒名料

- お手伝いさんへのお礼

- 運転手さんへのお車代

- 葬儀場までの交通費

このような場合は、支払日と支払い先、金額、内容をメモして残しておけば、葬儀費用として計上できることになっています。例えば、「2023年10月15日、○○寺住職に対し、お布施として5万円を支払った」というように記録しておけば問題ありません。メモは特別な様式がある訳ではなく、必要事項が記載されていれば手書きのノートでも認められます。

葬儀業者としては、ご遺族様に対して領収書の保管の重要性をお伝えすると同時に、お布施などの領収書が発行されない費用についても記録を残すことをアドバイスすると良いでしょう。

なお、領収書やメモは原則として相続税の申告時に税務署に提出する必要はありません。しかし、後日税務調査があった場合に提示を求められることがあるため、申告後も一定期間(少なくとも5年程度)保管しておくことをおすすめします。

葬儀費用を凍結口座から引き出せる

一般的に、相続が発生すると故人様の銀行口座は凍結されてしまい、ご遺族様は自由にお金を引き出すことができなくなります。このため、葬儀費用の支払いに困るケースが少なくありません。

しかし、相続税法の改正により2019年7月以降は、1金融機関につき合計150万円までを、凍結された口座から引き出すことが認められるようになりました。これを葬儀費用の支払いに充てることも可能です。この制度を「仮払い制度」といいます。

仮払制度について詳しくは、「相続税の基本のきVol.14 相続が始まると銀行口座が凍結される?」をお読みください。

「葬儀費用の支払いが心配です」というご遺族様のお声に対して、この制度の情報を提供し、「故人様の口座から葬儀費用を引き出すことができますよ」とアドバイスできることは、葬儀社としての信頼獲得につながります。ただし、金融機関によって手続きの詳細は異なりますので、「具体的な手続きについては、お取引のある金融機関にご確認ください」と付け加えるとよいでしょう。

葬式費用を控除するときは相続税申告書に記載する

葬式費用の控除手続きは、相続税の申告が必要な場合にのみ行います。つまり、相続財産が基礎控除額以下で相続税がかからない場合は、葬式費用の申告書への記載は不要です。

相続税が発生するかどうかの基準となる基礎控除額は「3,000万円 + 600万円 × 法定相続人の数」で計算されます。例えば、法定相続人が配偶者と子ども2人の場合、基礎控除額は4,800万円(3,000万円 + 600万円 × 3人)となります。故人様の相続財産がこの金額以下であれば、相続税は発生せず、申告も不要です。この場合、葬式費用の控除手続きも必要ありません。

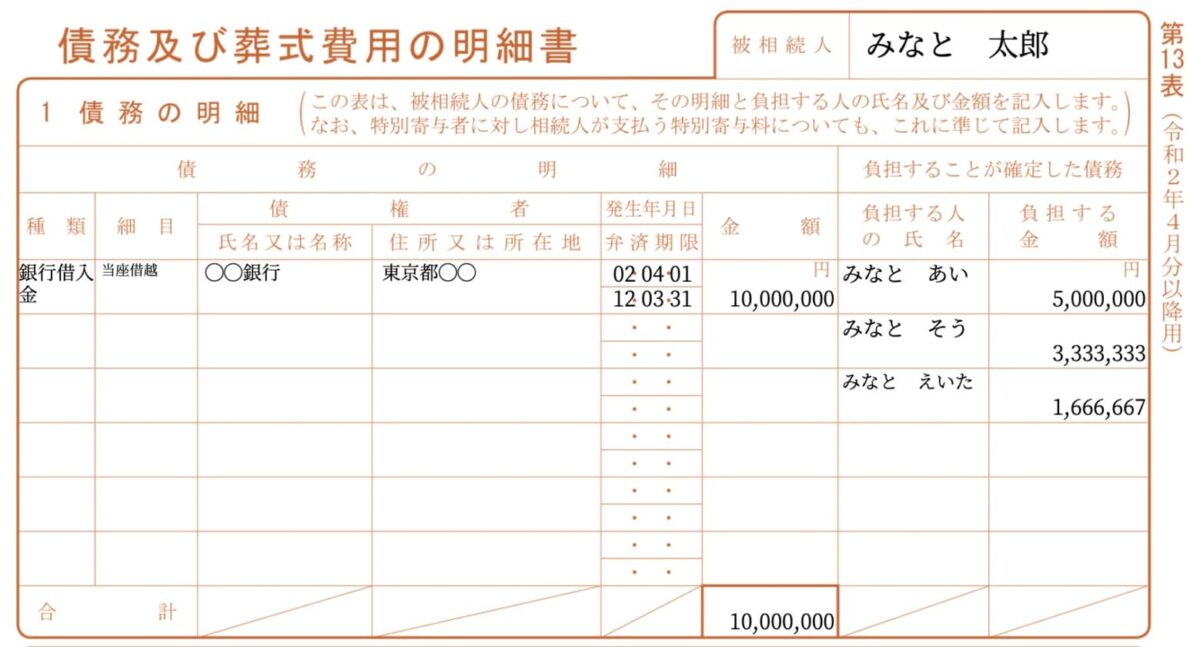

相続税の申告が必要になった場合に限り、葬儀代(葬式費用)は相続税申告書の「第13表 債務及び葬式費用の明細書」に記載します。この表は、故人様の債務(借金など)と葬式費用を一覧にして記載するための専用の用紙です。

第13表 債務及び葬式費用の明細書の例

葬儀社としては、ご遺族様に領収書を発行する際に、「相続税の申告が必要になった場合に使用できる書類ですので、念のため保管されることをお勧めします」と一言添えると親切です。

祭祀財産と相続税の関係

葬儀社として知っておきたいもう一つの重要なテーマが、祭祀財産(お墓・仏壇・位牌など)と相続税の関係です。

何が祭祀財産に該当するのか、相続税上どのように扱われるのか、そして誰が承継するのかといった基本的な知識は、葬儀後のお墓や仏壇についての相談を受ける際にも役立つでしょう。

祭祀財産の定義と種類

祭祀財産(さいしざいさん)とは、神や先祖をまつるために必要な財産のことです。

民法では、以下のように祭祀財産を大きく3種類に分けています。

祭祀財産は原則、相続税の対象にならない

祭祀財産を相続しても、原則として相続税の課税対象にはなりません。

一般的な相続財産である預貯金・不動産・有価証券などとは異なり、祭祀財産は相続財産として扱われないのです。相続税法においても、「墓所、霊びよう及び祭具並びにこれらに準ずるもの」は、相続税の課税価格に算入しない旨が明確に規定されています(相続税法12条1項2号)。

具体的に非課税となるものには、先ほど説明した系譜(家系図など)、祭具(仏壇、位牌、神棚など)、墳墓(お墓、墓石など)が含まれます。また、墓地使用権(墓地の永代使用権など)も非課税となります。

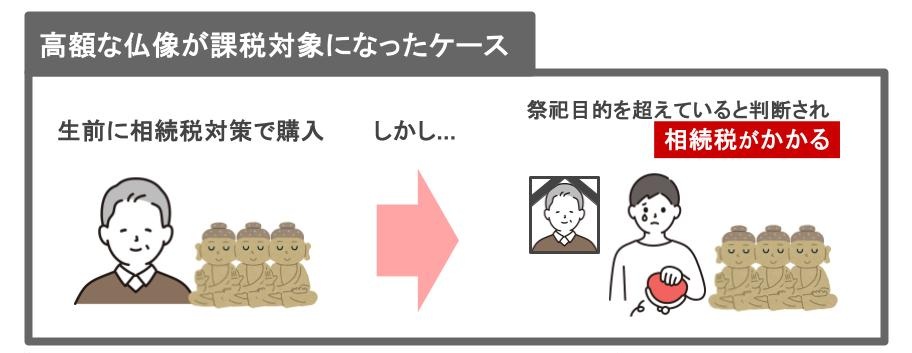

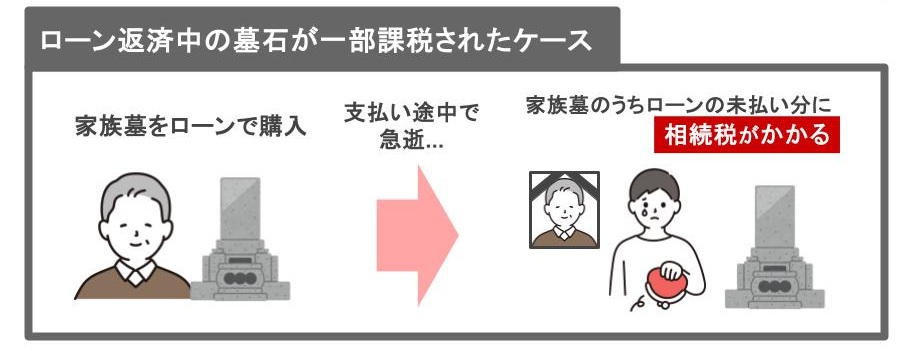

ただし、全ての祭祀財産が無条件で非課税になるわけではありません。異常に高額なものや投資目的と見なされるもの、相続発生時に支払いが完了していないものなどは、非課税にならない場合があります。

祭祀財産の承継者と決め方

祭祀財産を引き継ぐ人は「祭祀承継者(さいししょうけいしゃ)」と呼ばれます。一般的な相続とは異なり、祭祀財産は原則として一人の人が承継するのです。

この祭祀承継者を決める方法は、民法で定められた優先順位があります。以下で、優先度が高い順に解説します。

遺言がない場合、法律上は「慣習に従う」ことになっていますが、現代社会では「長男が継ぐ」といった明確な慣習自体が薄れてきています。

そのため、通常の相続と同じように、ご遺族様の間で「誰がお墓や仏壇を引き継ぐのが適切か」を話し合って決めるケースが多いのです。ただし、話し合いがまとまらない場合は、最終的に家庭裁判所の判断を仰ぐという点が通常の相続とは異なります。

祭祀財産の承継に関するよくある疑問

祭祀財産の承継については、ご遺族様から様々な疑問や不安の声が寄せられることがあるでしょう。ご遺族様の疑問に適切に応えられるよう、実務上特に重要なポイントをQ&A形式でまとめました。ご遺族様の不安解消に役立てていただければ幸いです。

祭祀財産の承継は拒否できる?

祭祀承継者に指定された人は、原則として祭祀財産の承継を拒否することはできません。

通常の相続財産であれば「相続放棄」という制度があり、預貯金や不動産などの財産と同時に借金なども相続したくない場合は、相続放棄をすることで回避できます。しかし、祭祀財産については、承継を拒否するための法的な制度が存在しないのです。

例えば、故人様の遺言書で「長男を祭祀承継者に指定する」と明記されていた場合、長男がその役割を望まなかったとしても、法的には祭祀財産を承継する義務を負うことになります。

相続放棄をしても祭祀財産は承継できる?

故人様に祭祀財産の承継者がいない場合、その祭祀財産(特にお墓)は最終的に「無縁墓」や「放置墓」になってしまう可能性があります。法律上、祭祀財産を引き継ぐ人がいなければ、適切に管理されないまま放置される結果となるのです。

例えば、子どもがいない方や親族がいない方が亡くなった場合、お墓を継承する人がいないため、お墓の管理費や年間使用料が支払われなくなります。その結果、一定期間後に墓地管理者(寺院や霊園)によって、そのお墓は「無縁墓」として扱われることになります。

無縁墓となると、墓地管理者の判断で墓石が撤去され、遺骨は合祀墓(多くの無縁仏を一緒に祀る場所)に移されることがほとんどです。

祭祀承継者がいない方が生前にできる対策としては、以下のようなものがあります。

最近では「終活」の一環として祭祀財産の将来についても考える方が増えています。葬儀業界の方々がこうした知識を持っておくことで、祭祀承継者がいないお客様に対しても適切な選択肢を提案できるようになるでしょう。

まとめ

この記事では、相続税における葬儀費用の控除の仕組みと祭祀財産の非課税措置について解説してきました。葬儀費用は相続財産から控除できることで実質的な税負担軽減につながり、お墓や仏壇などの祭祀財産は原則として相続税の課税対象外となります。

葬儀費用の控除は、実際に費用を負担した相続人が日本に住所を持つ法定相続人に限り適用されます。控除対象となる費用は葬儀に直接関わるものが中心で、香典返しや法要費用などは対象外となる点に注意が必要です。

祭祀財産については、相続税がかかりませんが、異常に高額な場合や支払いが完了していない場合は非課税にならないケースもあります。

葬儀社スタッフとして相続税と祭祀財産に関する基礎知識を持つことは、葬儀後のご遺族様が直面する問題に対して適切なアドバイスを提供する上で大切です。この知識は、単に税金の話にとどまらず、故人様の尊厳ある弔いと、ご遺族様の心の平安にもつながるものです。葬儀社としてのサービスの幅を広げ、ご遺族様からの信頼を高める一助となれば幸いです。