葬儀後のご遺族様のケアとして、相続関連の相談に応じたり、相続税の専門家を紹介したりする葬儀社が増えています。これは葬儀業界が葬儀を執り行うだけでなく、ご遺族様に寄り添う幅広いサポートの提供を目指している表れといえるでしょう。

「相続」というと、故人様のお金や不動産などを受け取り、経済的に豊かになるイメージがあるかもしれません。しかし実際には、資産だけでなく借金などの負債も引き継ぐこととなります。そのため、故人様の借金が資産を上回るケースでは、相続することでご遺族様が経済的な負担を背負ってしまうこともあるのです。こうした状況を避けるための選択肢として「相続放棄」という手段があります。

相続放棄をすれば、原則として相続税を支払う必要はありませんが、申請期限や手続き方法、他の相続人への影響など、いくつかの重要な注意点があります。

そこで本記事では、「相続を放棄すれば相続税は支払わなくてよいのか」という疑問について、わかりやすく解説します。ご遺族により充実したサポートを提供するために、きっとお役に立てる内容となっています。

相続放棄とは?

まずは相続放棄の基本知識と、相続税の扱いを確認していきましょう。

相続放棄とはすべての相続を放棄すること

相続放棄とは、相続人が故人様から相続する権利を完全に放棄することです。民法上の手続きによって、「初めから相続人ではなかった」という扱いを受けることになります。

重要なポイントは、相続放棄ではプラスの財産(現金、預貯金、不動産など)もマイナスの財産(借金、ローンなど)もすべてを放棄するということです。財産を選り好みして「この不動産だけ相続したくない」「この預金だけ相続したい」といった部分的な放棄はできません。あくまでも相続財産すべてを対象とする選択肢です。

相続放棄すると原則相続税はかからない

相続放棄をすると、原則として相続税を支払う必要はありません。

相続税は相続によって取得した財産に対して課税されるものです。相続放棄をした場合は財産を取得しないため、課税の対象となる財産がないためです。

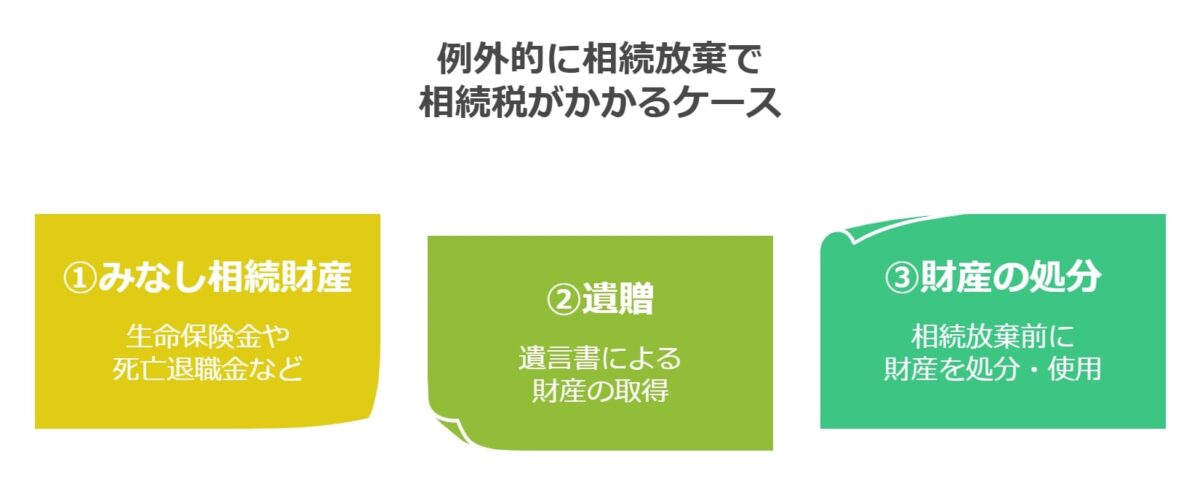

例外的に相続放棄で相続税がかかるケース

相続放棄をすると原則として相続税はかかりませんが、例外的に相続税が発生するケースがあります。ご遺族様にとって思わぬ負担とならないよう、以下の例外的なケースを知っておきましょう。

みなし相続財産を受け取った場合

生命保険金や死亡退職金は「みなし相続財産」と呼ばれており、相続放棄をしても受け取ることができます。

これらは故人様の財産ではなく、保険会社や勤務先から直接支払われるものだからです。しかし、相続税法上は相続財産とみなされるため、受け取った場合は相続税の対象となります。

注意点として、通常は生命保険金や死亡退職金には「500万円×法定相続人の数」の非課税枠がありますが、相続放棄をした人はこの非課税枠を利用できません。そのため、受け取った金額の全額が課税対象になります。

遺贈により財産を受け取った場合

故人様が遺言で「私の死後、特定の財産をこの人に譲る」と指定していた場合、相続放棄をしていても、その遺贈は受け取ることができます。しかし、遺贈として受け取った財産には相続税がかかります。遺贈とは、遺言により財産を取得することです。

例えば、「相続は放棄するが、故人様が遺言で指定した家だけは受け取りたい」という場合、その家の価値に応じた相続税のみが課税されます。

相続放棄の前に財産を処分した場合

相続放棄の手続きを行う前に、故人様の財産を処分したり使用したりした場合は、「相続の承認」とみなされることがあります。この場合、相続放棄が認められず、相続税が課税される可能性があります。

例えば、故人様の預金を引き出して使ったり、不動産を売却したりした後に相続放棄をしようとしても、法律上は既に相続を承認したとみなされるケースがあります。相続放棄する場合に限らず、遺産分割の話し合いや相続手続きが終了する前に故人様の財産を使うことは、思わぬトラブルにつながることが多いので注意が必要です。

相続放棄を希望するご遺族様が注意すべき点

相続放棄を検討しているご遺族様に、注意点としてお伝えしておきたい点をまとめました。

相続放棄は3カ月以内に申請しなければならない

相続放棄を検討されているご遺族様にとって最も重要な注意点は、「相続放棄できる期間は限られている」ということです。民法で定められた相続放棄の申述期限は「自己のために相続の開始があったことを知った時から3カ月以内」となっています。

ここでいう「自己のために相続の開始があったことを知った時」とは、一般的には故人様がお亡くなりになったことを知った日を指します。しかし、例えば故人様の死亡を知っていても、自分が相続人であることを知らなかった場合は、自分が相続人だと知った時点から3カ月とされることもあります。

相続放棄の手続きは、故人様の最後の住所地を管轄する家庭裁判所へ必要書類を提出します。主な必要書類は、相続放棄申述書、戸籍謄本などで、申請料として800円の収入印紙が必要です。なお、何もせずに3カ月が経過すると「法定単純承認」といって、相続することを承認したとみなされます。

葬儀に携わる皆様がまず覚えておくべきことは、相続放棄を検討されているご遺族様には、「3カ月という期限がある」ことを早めにお伝えすることでしょう。

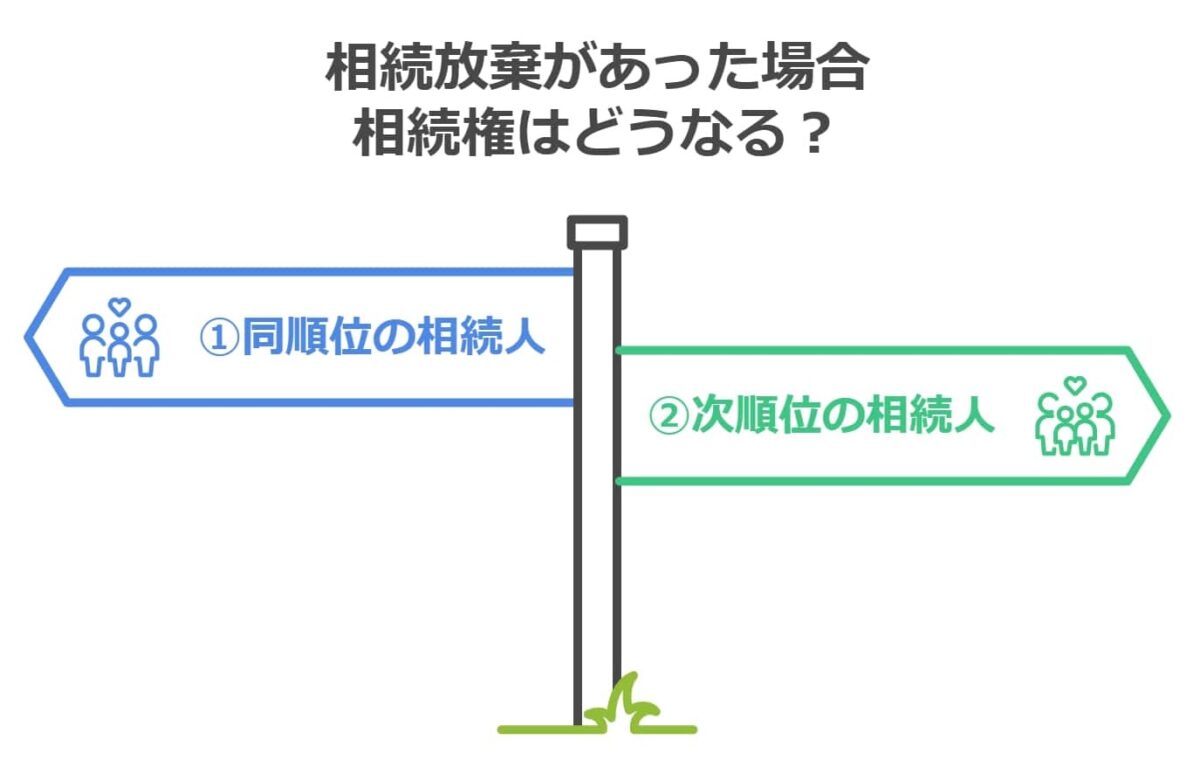

相続放棄すると相続権が別の人に移る

相続放棄をすると、その人の相続権は消滅しますが、放棄された相続分は他の相続人に移ることになります。このことは、相続放棄を考えているご遺族様だけでなく、他のご遺族様にも影響するため、しっかりと理解しておく必要があります。

具体的には以下のようなケースが考えられます。

同順位の相続人への移行

例えば、故人様に子どもが複数いる場合、そのうちの一人が相続放棄をすると、その分は他の子どもたちで分け合うことになります。

次順位の相続人への移行

例えば、故人様の子ども全員が相続放棄をした場合、次の相続順位である故人様の親(子どものいない場合)や兄弟姉妹に相続権が移ります。

そもそも「誰に相続権があるかわからない」という方は、『相続税基本のきVol.3_相続税は誰が対象になるのか?』も合わせてお読みください。相続権を得る可能性のある方々や、相続税が課税される条件を解説しています。

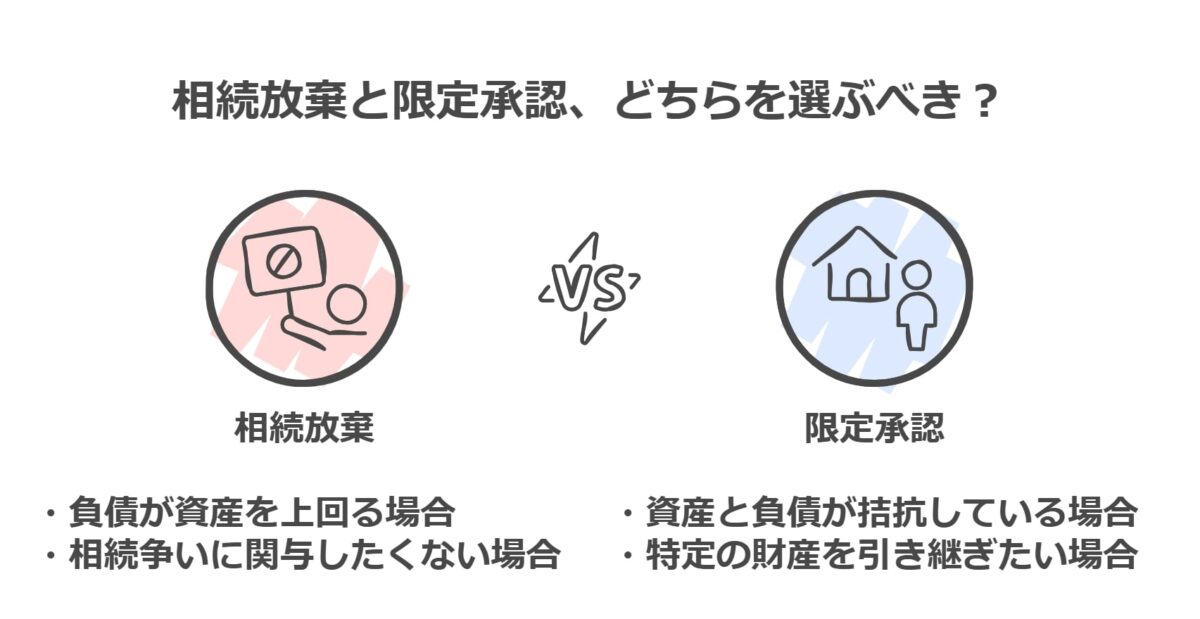

相続放棄のほかに「限定承認」も検討する

相続放棄を検討されているご遺族様に、もう一つの選択肢としてお伝えしていただきたいのが「限定承認」という手段です。これは相続放棄とは異なり、故人様の財産を一定の条件付きで相続する方法です。

限定承認とは

限定承認とは、故人様の債務(借金など)の返済責任を「相続した財産の範囲内」に限定する制度です。つまり、故人様の資産が1,000万円で負債が1,500万円あった場合、限定承認では相続した1,000万円の範囲内でのみ返済義務が生じ、残りの500万円については支払う必要がありません。

相続放棄が「プラスもマイナスも全て放棄する」選択肢であるのに対し、限定承認は「プラスの財産の範囲内でマイナスの財産を清算する」という中間的な選択肢と言えます。

限定承認のメリット

①プラスの財産が残る可能性

負債を清算した後に資産が残れば、それを相続することができます。

②大切な財産を手放さなくて済む

故人様の形見や思い出の品など、金銭的価値は低くても感情的に大切な財産を相続できます。

限定承認の注意点

①期限は相続放棄と同じ3カ月以内

相続放棄と同様、自己のために相続の開始があったことを知った時から3カ月以内に手続きをする必要があります。

②共同相続人全員の同意が必要

相続人が複数いる場合、全員が一緒に限定承認の手続きをしなければなりません。一部の相続人だけが限定承認をすることはできません。相続放棄はほかの相続人の同意が必要ないため、相続放棄よりも手続きが複雑といえるでしょう。

相続放棄と限定承認、どちらを選ぶべき?

故人様の資産と負債の状況によって、相続放棄と限定承認のどちらが適切かは異なります。

相続に関する悩みを持つご遺族様に対して、相続放棄だけでなく限定承認という選択肢もあることをお伝えできれば、ご遺族様がより納得できる選択をする一助になるでしょう。

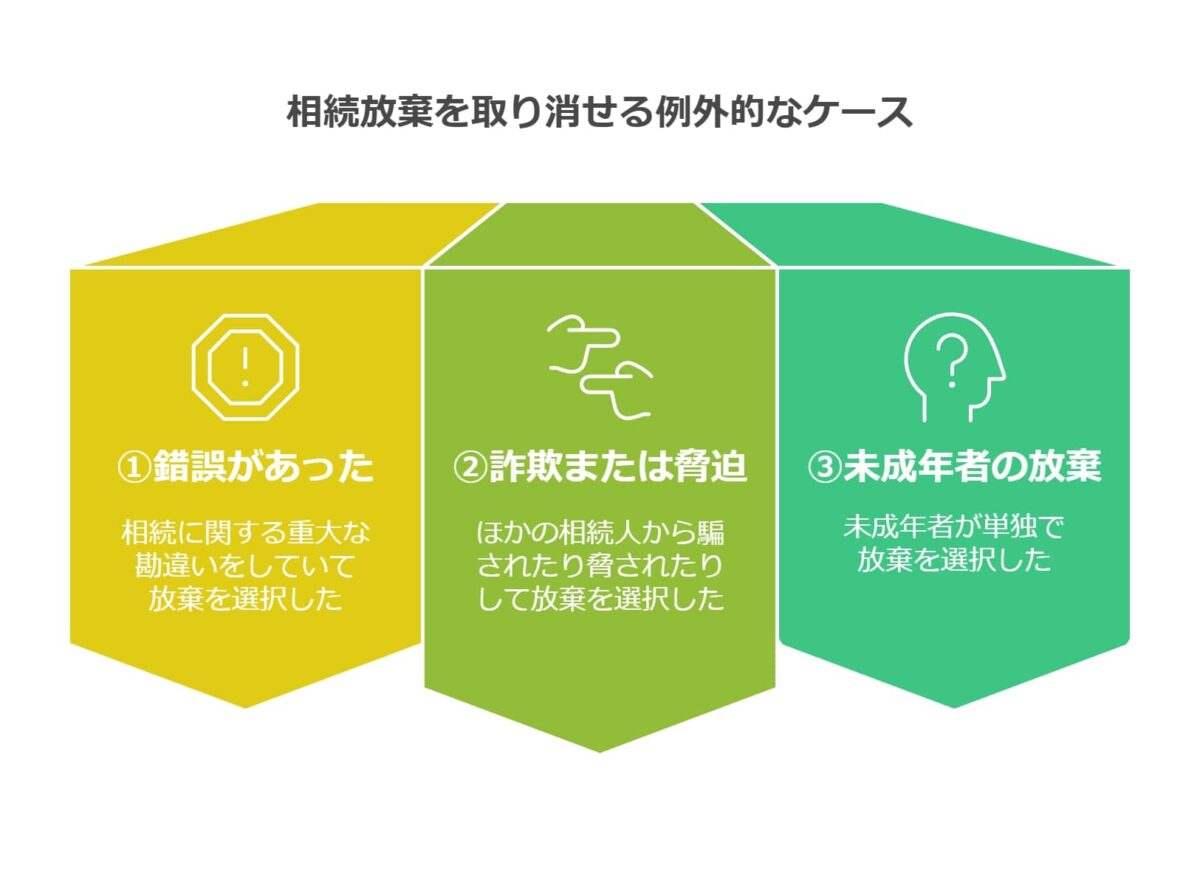

一度相続放棄が受理されると原則取り消せない

相続放棄を検討されているご遺族様が特に注意すべき点として、相続放棄は一度家庭裁判所に受理されると、原則として取り消すことができないということがあります。そのため、十分に検討してから相続放棄を選択すべきでしょう。

同様に限定承認も、一度受理されてしまうと原則取り消しはできません。

相続放棄を取り消せる例外的なケース

ただし、以下のような場合は例外的に、相続放棄を取り消せる可能性があります。

①錯誤があった場合

重要な事実について勘違いをしていた場合です。例えば、故人様に多額の借金があると思って相続放棄したが、実際にはそうでなかった場合などが該当します。ただし、単なる思い違いでは錯誤とは認められず、勘違いをしても仕方がないと判断できるほどの明確な理由が必要です。

②詐欺や脅迫により放棄した場合

他の相続人などから騙されたり、脅されたりして相続放棄を選択した場合です。例えば、「借金がたくさんあるから放棄したほうがいい」と虚偽の情報を伝えられて放棄した場合などが考えられます。

③未成年者が単独で放棄した場合

未成年者が法定代理人(通常は親権者)の同意なしに相続放棄をした場合は、無効となることがあります。未成年者の相続放棄には、法定代理人の同意が必要です。

これらの例外的なケースであっても、相続放棄の取消しは容易ではありません。取消しを認めるかどうかは最終的に裁判所が判断することになり、相当の理由と証拠が必要となります。

相続放棄に関してご遺族様が悩みやすいポイント

相続放棄に関してご遺族様が不安に感じている点や、よく相談内容として挙げられる点をまとめました。

相続放棄はご遺族様本人でできる?

相続放棄の手続きは、ご遺族様ご自身で行うことが可能です。ただし、期限が迫っている場合や故人様の資産がすべてわかっているわけではない場合には、専門家へ依頼する選択肢もあるでしょう。

以下に、ご遺族様自身で相続放棄の手続きをしても問題ないケースと、専門家への相談を検討すべきケースをまとめました。

相続手続きに関して相談できる専門家は『相続税基本のきVol.2_相続税の相談は誰にすればよい?』で解説しています。

相続放棄するとほかの相続人に影響はある?

相続人のうちの誰かが相続放棄することによって、ほかの相続人に影響があること、変わらないことを解説します。

次の順位の相続人に相続権が移る

前述したように、相続放棄をすると、次の順位の相続人に相続権が移ります。このとき、普段あまり交流のないご親戚が突然相続人となる可能性もあります。

特に負債が多い場合は慎重な対応が必要です。一部の相続人だけが相続放棄をすると、残りの相続人が全ての負債を負担することになります。そのため、ご家族全体でよく話し合い、場合によっては対象となる相続人全員で相続放棄をすることも検討する必要があります。

相続放棄しても基礎控除額は変わらない

相続放棄をしても相続税の基礎控除額は変わりません。基礎控除額は、相続開始時点での法定相続人の数で決まります。つまり、相続放棄をしても、基礎控除額の計算上はその方も相続人としてカウントされます。

相続人の一人が相続放棄したところで、ほかの相続人が使える基礎控除額(非課税枠)が減ることはありません。

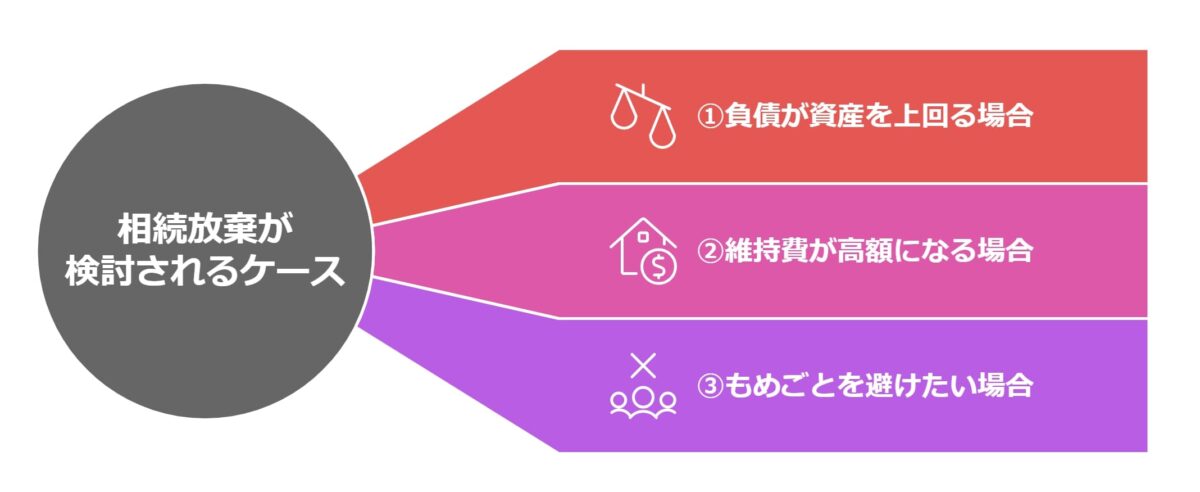

相続放棄はどういうときに行われることが多い?

相続放棄は主に以下の3つのケースで検討されることが多いです。ご遺族様から相談があった際の参考にしてください。

資産よりも負債の方が多いとき

資産よりも負債の方が多いとき、相続放棄が検討されます。例えば、借金や事業の負債が、預貯金や不動産の価値を上回る場合です。このような場合、相続を受けると借金の返済義務を負うことになるため、相続放棄によって債務の承継を回避することができます。

相続する資産の維持費が高額になるとき

相続する資産の維持費が高額になるときも、相続放棄の検討対象となります。古い建物や広大な土地を相続すると、固定資産税や修繕費、管理費など、継続的に費用がかかります。これらの維持費用の負担が大きいと考え、相続放棄という選択をされる方もいらっしゃいます。

相続人同士のもめごとに巻き込まれたくないとき

相続人同士のもめごとに巻き込まれたくないときにも、相続放棄が選択されることがあります。例えば、他の相続人との関係が良好でない場合や、遺産分割で対立が予想される場合です。相続放棄をすることで、こうした相続トラブルから距離を置くことができます。

まとめ

相続放棄とは、故人様の資産と負債をすべて放棄する手続きのことです。相続放棄をすれば原則として相続税は発生しませんが、生命保険金などのみなし相続財産や、遺贈を受け取る場合には、相続税がかかる可能性があることに注意が必要です。

相続放棄には「相続開始を知った時から3カ月以内」という期限があり、期限内に手続きを行わなければ、自動的に相続を承認したとみなされてしまいます。また、相続放棄は一度受理されると原則として取り消すことができないため、十分に検討してから判断する必要があるでしょう。さらに、相続放棄は他の相続人の権利関係にも影響を及ぼすため、ご家族全体でよく話し合うことをおすすめします。

葬儀業界に携わる皆様は、このような相続放棄の基礎知識を持っていただくことで、不安を抱えるご遺族様に寄り添えるようになるでしょう。アフターサポートの充実は、ご遺族様からの信頼をより一層深めることにつながるはずです。