相続の場面で「遺産を社会に役立てたい」というご要望は、近年増加傾向にあります。

葬儀に携わる私たちは、ご遺族様の悲しみに寄り添うだけでなく、故人様の想いを形にするためのサポートも求められることがあるでしょう。特に「遺産を寄付したい」という相談は、故人様の社会貢献への想いを実現する重要な選択肢の一つです。

遺産の寄付は、単に財産を手放すだけでなく、故人様の価値観や人生を振り返る機会にもなります。また、適切な寄付先を選ぶことで、医療や福祉、子どもの支援、環境保全など、様々な社会課題の解決に貢献することができます。

この記事では、遺産を寄付する方法や税金との関係、分野別の寄付先団体、そして寄付する際の注意点まで、葬儀社の皆様がご遺族様からの相談に適切に対応するために必要な知識を解説します。故人様の社会貢献の想いを実現するためのサポート知識として、ぜひお役立てください。

遺産の寄付件数が増加している

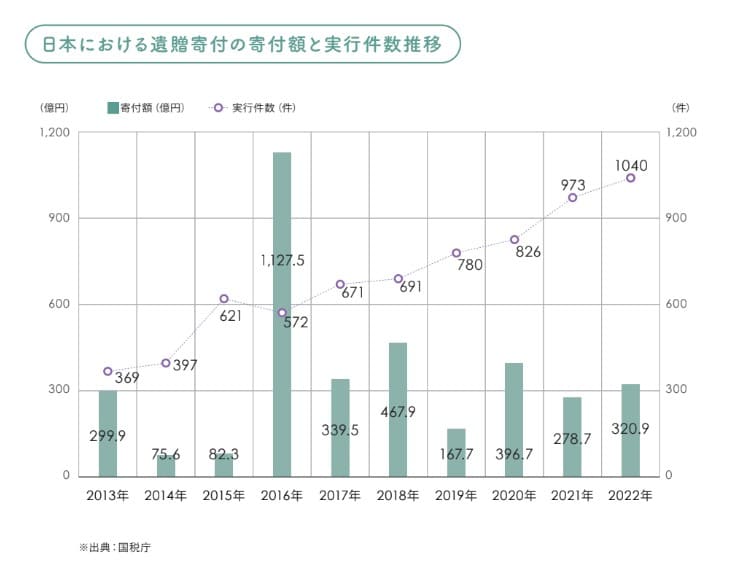

遺産寄付は近年、日本社会に着実に浸透しつつあります。統計データを見ると、遺贈寄付の寄付総額は年間300億円前後で安定的に推移していますが、注目すべきは件数の増加です。ここ10年間でおよそ3倍にまで増えており、より多くの方が少額からでも遺産の一部を社会に還元する選択をされていることがわかります。

この動きを裏付けるデータもあります。日本承継寄付協会の調査によると、「遺贈寄付を知っている」と答えた人は、全世代の半数以上(53.3%)に上り、特に50代以上の年配層では約3人に2人(65.3%)が知っているという結果でした。

さらに、この認知度は1年前の調査より7%も上昇しており、「遺産を寄付する」という選択肢が急速に広まっていることがわかります。つまり、以前は「特別なこと」と思われていた遺産寄付が、今では多くの人が知る一般的な選択肢になりつつあるのです。

遺産の寄付には2種類ある

遺産を寄付する方法は大きく分けて2種類あります。一つ目は「故人様の意思で寄付する」方法、二つ目は「相続したご遺族様が寄付する」方法です。

故人様の想いを実現するためにも、どのような方法があるのかを知っておくことは重要です。

(1)故人様の意思で寄付する

故人様が生前のうちに「自分の遺産を寄付したい」という意思を形にする方法はいくつかあります。

最も一般的なのは「遺言による寄付(遺贈)」です。遺言書に「○○財団に1,000万円を寄付する」などと記載することで、故人様の死後に指定した団体へ財産を寄付することができます。

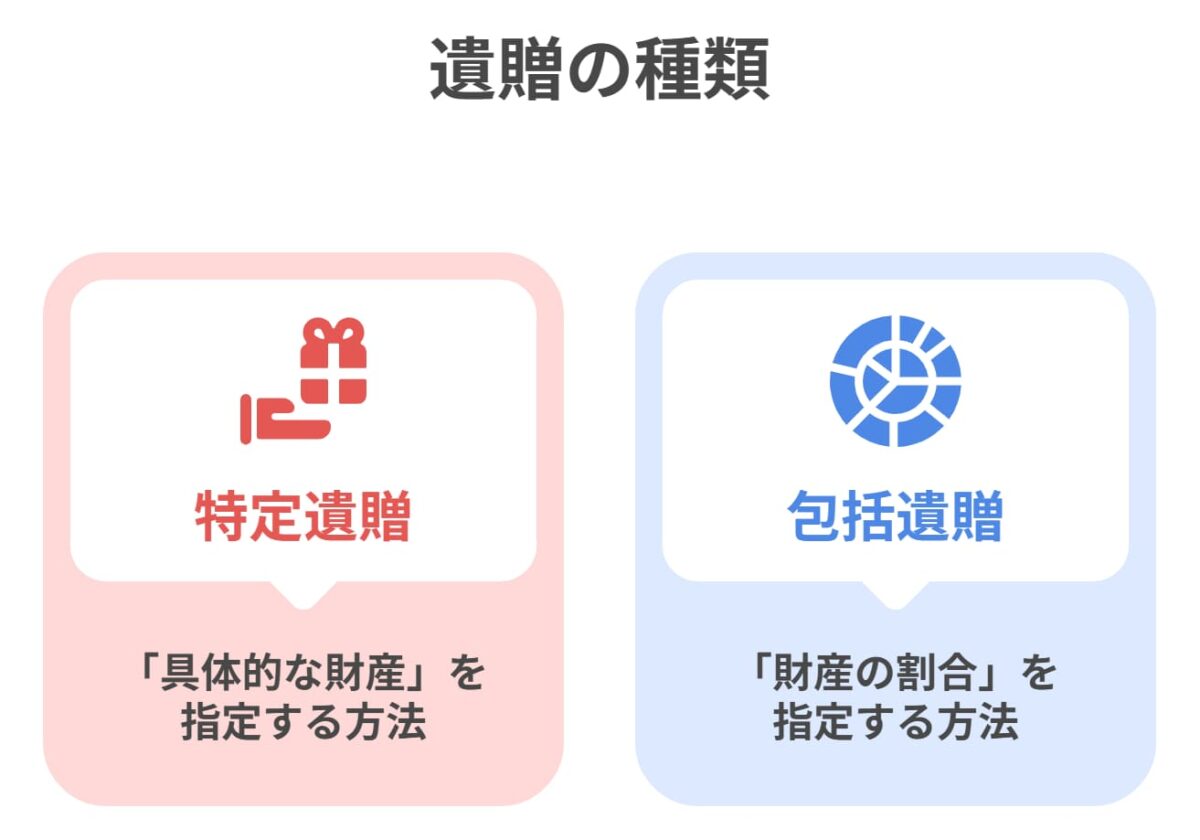

遺贈には「特定遺贈」と「包括遺贈」の2種類があります。特定遺贈は「預金1,000万円」「○○の土地」など具体的な財産を指定する方法で、包括遺贈は「財産の3割」など割合で指定する方法です。

もう一つの方法が「死因贈与契約」です。これは故人様が生前に寄付先の団体と「自分が亡くなったら○○を寄付する」という契約を結んでおく方法です。口約束でも法的には有効ですが、後々のトラブルを避けるためにも書面で残しておくことが大切です。

このほかにも、生命保険を活用する方法もあります。生命保険の受取人に寄付先の団体を指定しておけば、故人様の死亡と同時に保険金が団体に支払われます。

(2)相続したご遺族様が寄付する

故人様が遺言書を残されていない場合や、生前の意思を形にしたい場合、ご遺族様が相続した財産から寄付することもできます。

最も一般的なのは「相続財産からの寄付」です。相続手続きを経て財産を取得した後、ご遺族様の判断で寄付先を選び、寄付を行います。この方法は、故人様が生前「自分の財産を社会に役立ててほしい」と漠然と話していたものの、具体的な遺言がない場合などに選ばれることが多いでしょう。

もう一つの方法が「香典返しとしての寄付」です。葬儀の際にいただいた香典の一部または全部を、故人様にゆかりのある団体などに寄付する方法です。参列者には「香典返しの代わりに故人の遺志により○○団体に寄付させていただきました」といった挨拶状を送ります。この方法は、故人様の生前の活動や想いを偲ぶ形で社会貢献ができるため、近年注目されています。

なお、複数のご遺族様がいる場合は、寄付について全員の合意を得ることが大切です。「故人の財産を勝手に寄付された」という不満が後々トラブルにならないよう、事前にしっかり話し合いましょう。

遺産の寄付と相続税の関係

遺産の寄付を考える際、多くの方が気になるのが税金との関係です。

寄付された財産は原則として相続税がかからないケースが多く、また相続後に寄付を行うことで相続税が軽減されることもあります。ここでは、葬儀業界の方々がご遺族様に適切なアドバイスができるよう、寄付と相続税の基本的な関係を解説します。

原則、寄付で受け取った財産には相続税がかからない

一般的に、個人が相続で財産を受け取る場合、相続税が課税されますが、寄付という形で団体が受け取る財産には、原則として相続税がかかりません。

なぜ相続税がかからないのでしょうか?それは、相続税が「個人」を対象とした税金であり、「法人」が受け取った財産は課税対象外とされているからです。つまり、故人様の遺産が公益法人やNPO法人などの団体に寄付された場合、その団体は相続税を支払う必要がないのです。

具体的には、次のような団体が寄付を受けた場合、相続税は課税されません。

- 国や地方公共団体(市区町村など)

- 公益財団法人、公益社団法人

- 認定NPO法人

- 社会福祉法人

- 学校法人

- 宗教法人 など

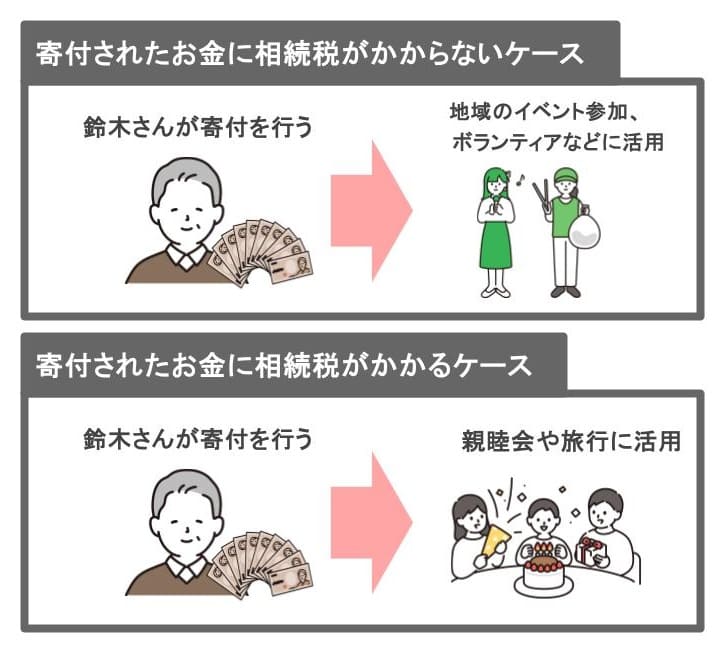

また、法人格を持たない任意団体(地域のボランティア団体など)であっても、公益的な事業のために寄付された場合は、原則として相続税は課税されません。

ただし、例外もあります。法人格を持たない任意団体でも、公益的ではない事業に使われる寄付や、個人に対する寄付については、相続税が課税される場合があります。また、租税回避(税金逃れ)目的と判断されるような寄付についても、課税される可能性があるので注意が必要です。

また、「佐藤家先祖代々の墓を守る会」のような特定の家族だけの利益になる団体に寄付した場合も、公益性が認められず課税対象となるでしょう。

さらに、「遺産の大部分を自分が理事長を務める小さな一般財団法人に寄付する」といった形で、実質的に親族が財産を支配し続けられるような寄付は、税務署から租税回避と判断されるリスクがあります。

相続した財産のうち、寄付した分には相続税がかからない

ご遺族様が故人様から相続した財産のうち、寄付した分には相続税がかかりません。

まず重要なのが、「相続開始(故人様が亡くなった日の翌日)から10ヶ月以内に寄付する」という時間的な制限です。相続税の申告・納付期限と同じ期間内に寄付を完了させることが条件となります。

また、相続税がかからないのは、寄付先が税制優遇団体(国・地方公共団体・公益法人・認定NPO法人など)の場合に限られます。これら公益性の高い団体への寄付に限って税制優遇が適用されます。

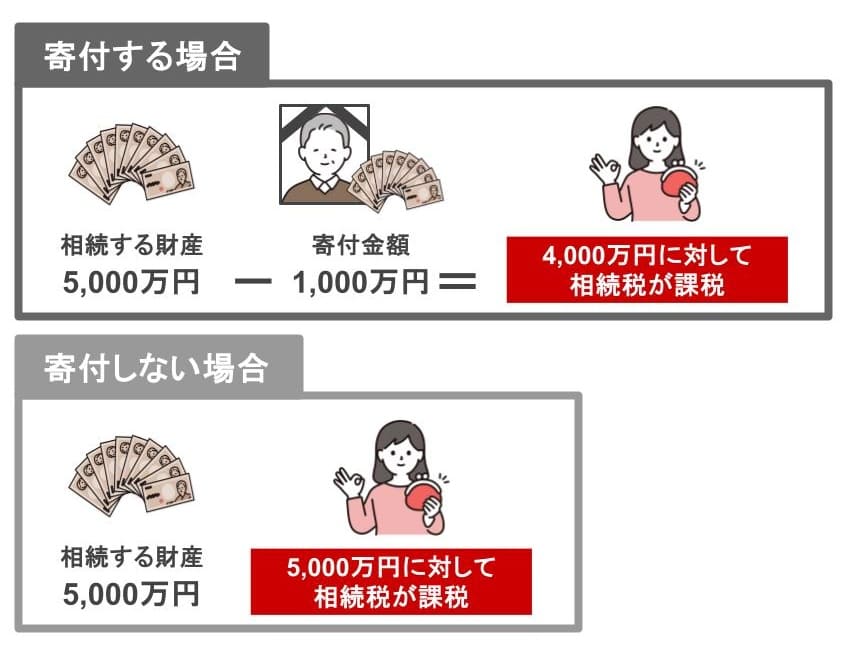

具体的に考えてみましょう。相続財産が5,000万円あり、故人様の社会貢献の想いを実現するために1,000万円を認定NPO法人に寄付したとします。この場合、この1,000万円には相続税がかかりません。相続税の計算は残りの4,000万円に対してのみ行われるのです。

つまり、社会貢献をしながら、寄付した分の相続税は完全に免除されます。ただし、寄付自体は財産を手放すことですので、全体としての財産は減少します。寄付の主な目的は税金対策ではなく、故人様の想いを社会に還元することにあります。

さらに、もう一つのメリットとして、寄付したご遺族様は所得税の「寄附金控除」も受けられる可能性があります。確定申告をすることで、所得税からも一定額が控除されるため、寄付に対して二重の税制優遇を受けられる場合もあるのです。

寄付による相続税が非課税となるための詳細条件

前述したように、遺産の寄付による相続税が非課税となるためには、法的に有効な文書(遺言書)や手続きが必要です。ここでは、寄付の仕方ごとに相続税が非課税になる詳細条件を解説します。

(1)遺言による寄付(遺贈)の場合【故人様の意思】

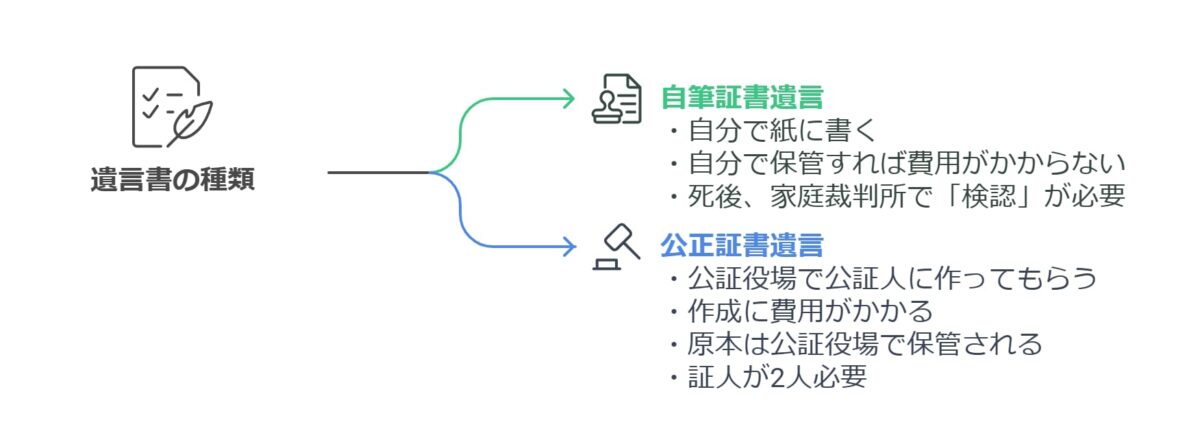

- 遺言書は民法で定められた形式(自筆証書遺言、公正証書遺言等)に従って作成されていることが必須です。

- 遺言能力があると認められる状態で作成されなければなりません。認知症などで判断能力が著しく低下した状態での作成は、後に無効と判断されるリスクがあります。

- 遺言書作成と死亡の間に明確な期間制限はありませんが、死亡直前(例:末期がんの診断後)に急いで作成された遺言は、「遺留分侵害」などの観点から争われやすい傾向があります。法的安全性を考えると、健康な状態での作成が望ましいでしょう。

(2)死因贈与契約の場合【故人様の意思】

- 死因贈与契約書は書面で作成し、双方の署名・捺印、契約日、贈与の対象財産の記載が必要です。

- 公正証書にすることで、より安全性が高まります。

- 契約者の判断能力が健全な状態での締結が必要です。

- こちらも作成時期に明確な制限はありませんが、死亡直前の契約は後に「詐欺」や「強迫」などの理由で無効とされるリスクが高まります。

(3)相続財産からの寄付の場合【ご遺族様の意思】

- 相続開始日の翌日から10か月以内に寄付を完了する必要があります。

- 税制優遇を受けるには、相続税申告時に以下の書類が必要です。

① 寄付先団体の受領証

② 寄付先が税制優遇対象団体であることの証明書

③ 寄付金が公益目的に使用されることの証明書

※②、③に関しては①の受領証に記載されている場合がほとんどです。

(4)公益性の判断基準【故人様・ご遺族様の意思の両方に共通】

国税庁の通達によれば、寄付先団体が以下の条件を満たす必要があります。

① 営利を目的としない法人または団体であること

② 寄付された財産が不特定多数の者の利益のために使用されること

③ 特定の個人や法人の利益のために使用されないこと

これらの条件を満たさない場合、たとえ「寄付」の名目であっても、相続税が課税される可能性があります。

身元保証サービス事業者と相続税非課税の関係性

近年、増加している身元保証サービスの中には、相続税の非課税制度を活用したビジネスモデルを展開している事業者があります。

このようなサービスでは、契約者が「死後の財産を寄付する」という形で財産移転を行い、事業者はそれを事業収入として計上します。この仕組みは、身寄りのない高齢者の終末期や死後の対応という社会的ニーズに応えるものであり、高齢者にとっては「入通院や死後の対応を任せられる」というメリットがあります。一方で、事業者側は受け取った財産が寄付として相続税が非課税となるという制度を活用しています。

このビジネスモデルにおいて、非課税となるためには活動の公益性が重要な判断基準になります。寄付の名目で財産を受け取る場合でも、その活動内容や使途によって税務上の取り扱いは異なる可能性があります。

身元保証サービスの契約内容や運営形態は事業者によって様々であり、税務上の解釈も個別のケースによって判断されることになります。

分野別の主な寄付先団体を紹介

寄付先団体は活動分野ごとに様々なものがあります。故人様の関心事や想いに沿った団体を選ぶことで、より意義のある寄付になるでしょう。ここでは分野別に代表的な団体をいくつか紹介します。なお、ここで紹介する団体はいずれも公益性の高い活動を行っているため、これらの団体への寄付は原則として相続税が非課税となります。

医療・福祉分野の主な寄付先

医療や福祉の分野では、病気や障害で苦しむ方々を支援する団体が多く活動しています。故人様が医療や福祉に関心があった場合、以下のような団体が寄付先として考えられます。

| 団体名 | 主な活動内容 |

|---|---|

| 日本赤十字社 | 災害救護、医療事業、血液事業など |

| 社会福祉法人 中央共同募金会 | 高齢者・障害者・青少年・被災者支援など |

| 公益財団法人 日本骨髄バンク | 白血病患者向け骨髄移植支援 |

| 認定NPO法人 国境なき医師団日本 | 紛争地域や災害地域での医療支援 |

| 認定NPO法人 ロシナンテス | スーダンなど発展途上国での医療支援 |

例えば、日本赤十字社は、国内外の災害救護だけでなく、全国90以上ある赤十字病院での医療活動や血液事業など幅広い活動を行っています。寄付金は傷病者を救うために活用されます。

また、中央共同募金会は「赤い羽根共同募金」で知られ、寄付金の使途を指定することも可能です。子どもの支援や高齢者支援など、特定の分野を指定できる点が特徴です。

子ども・教育分野の主な寄付先

子どもの未来や教育に関心のある方には、以下のような団体が寄付先として適しています。

| 団体名 | 主な活動内容 |

|---|---|

| 一般財団法人 あしなが育英会 | 遺児への奨学金、心のケア支援 |

| 公益社団法人 セーブ・ザ・チルドレン・ジャパン | 子どもの権利保護、教育支援など |

| 公益財団法人 日本ユニセフ協会 | 世界の子どもたちの保健・教育支援 |

| 認定NPO法人 ワールド・ビジョン・ジャパン | 途上国の子どもたちの水衛生・教育支援 |

| 認定NPO法人 国境なき子どもたち | アジア・中東の子どもたちへの教育支援 |

| 各大学・学校法人 | 教育・研究活動、奨学金など |

例えば、あしなが育英会は、親を亡くした子どもたちや、親が重い障害を負った家庭の子どもたちへの経済的・心理的サポートを行っています。奨学金だけでなく、心のケアにも力を入れている点が特徴です。

また、各大学・学校法人も実は遺贈寄付の対象となり、意外と知られていませんが相続税も非課税です。

自然・環境・動物分野の主な寄付先

環境保全や動物愛護に関心がある方には、以下のような団体が寄付先として考えられます。

| 団体名 | 主な活動内容 |

|---|---|

| 公益財団法人 日本盲導犬協会 | 盲導犬の育成、視覚障害者支援 |

| 公益財団法人 日本自然保護協会 | 日本の自然環境・生態系保全 |

| 公益財団法人 世界自然保護基金ジャパン | 生物多様性保全、脱炭素社会実現など |

| 公益社団法人 日本動物病院協会 | 動物医療の充実化、アニマルセラピー推進 |

日本盲導犬協会は、盲導犬の育成だけでなく、視覚障害者への支援や引退した盲導犬のケアなども行っています。寄付金は訓練費用や医療費などに活用されます。

世界自然保護基金ジャパン(WWFジャパン)は、100カ国以上で活動する国際的な環境保全団体です。野生動物の保護や自然環境の保全に取り組んでいます。

寄付先を選ぶポイント

ご遺族様から「寄付先をどう選べばよいか」というご相談をいただく際に、どのようにお答えすると良いか解説していきます。

まず何より大切なのは、故人様の関心事から選ぶことです。「環境について熱心だった」「子どもの教育に関心があった」など、生前の会話や活動から手がかりを探してみましょう。また、生前に定期的に寄付していた団体や参加していたボランティア活動があれば、そこへの寄付が故人様の想いを最も反映するでしょう。

故人様が長くお住まいだった地域の自治体や、お世話になった病院、母校など「縁のある場所」への寄付も意義深い選択です。感謝の気持ちを形にする寄付は、ご遺族様にとっても納得感があるようです。

どうしても一つに決められない場合は、複数の団体に分けて寄付することも可能です。また、寄付先の団体が公益認定を受けているかなど信頼性も重要なポイントです。

遺産の寄付における注意点

遺産寄付は社会貢献の素晴らしい方法ですが、実際に進める際にはいくつかの重要な注意点があります。故人様の想いを形にする過程で思わぬトラブルが生じないよう、事前に確認しておくべきポイントを理解しておくことが大切です。

ここでは、葬儀業界の方々がご遺族様からの相談に適切に応えられるよう、遺産寄付を行う際の主な注意点について解説します。

遺留分を侵害しないようにする

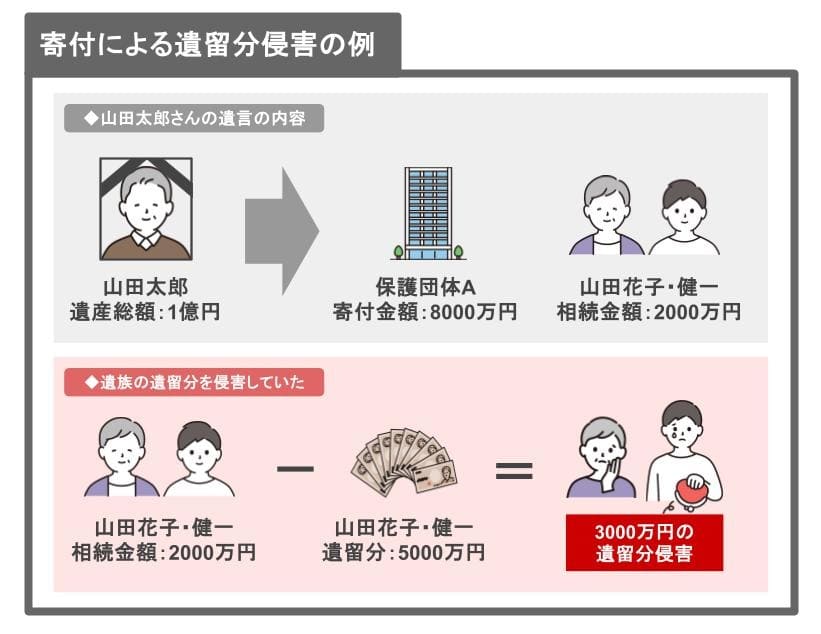

遺産を寄付する際の最も重要な注意点は、法定相続人の「遺留分」を侵害しないようにすることです。遺留分とは、法律によって法定相続人に保障されている最低限の相続分のことで、故人様がご自身の意思で自由に処分できない部分です。

具体的には、兄弟姉妹を除く法定相続人(配偶者、子、親など)に遺留分が認められています。その割合は、直系尊属(親や祖父母)のみが相続人である場合は遺産の1/3、それ以外の場合(配偶者や子どもがいる場合)は遺産の1/2です。

また、故人様の意思ではなく、相続後にご遺族様の判断で寄付する場合も、他の相続人の遺留分には十分に注意が必要です。誰がどの財産を相続するか正式に決まる前に、一部の相続人が単独で財産を寄付することは避けるべきです。必ずご遺族様同士の話し合いを経て、自分の相続分として確定した財産の中から寄付するようにしましょう。

相続後に寄付する場合は10か月以内に行う

ご遺族様が寄付によって相続税の軽減を受けるためには、「相続開始日(亡くなった日)の翌日から10か月以内に寄付を行う」という期限があります。

10か月という期限は、相続税の申告・納付期限と同じです。相続税の申告書を税務署に提出する際に、寄付した証明を一緒に提出する必要があるため、この期限内に寄付を完了させなければなりません。

実際の手続きでは、寄付先の団体が発行した領収書と、その団体が税制優遇の対象であることを証明する書類を相続税申告書に添付します。これらの書類がなければ税制優遇は受けられませんので、寄付先に事前に確認しておくことが大切です。

不動産の寄付を受け入れる団体は限られている

遺産の中でも特に注意が必要なのが不動産の寄付です。現金や預貯金と異なり、不動産を寄付する場合には、受け入れ先が非常に限られているという現実があります。

まず、不動産は団体の活動にそのまま利用できるとは限りません。事務所や施設として使えない立地や規模の不動産は、団体にとって「活用方法がない財産」となってしまう可能性があります。

また、売却して現金化しようとしても、必ずしも希望通りの価格や時期に売れるとは限りません。不動産市場の状況によっては長期間売れ残るリスクもあります。さらに、固定資産税などの維持費や売却時の仲介手数料なども必要となるため、団体にとって負担になることもあるのです。

不動産を寄付したいと考える場合は、まず寄付先の候補となる団体に直接問い合わせ、受け入れ可能かどうかを確認することが必須です。その際、不動産の所在地、種類、面積、築年数などの基本情報を伝えると、より正確な回答が得られるでしょう。

受け入れが難しい場合の代替案としては、ご遺族様がいったん不動産を相続して売却し、その売却代金を寄付するという方法もあります。

遺言書がないが、故人様が生前に「寄付したい」と言っていた場合

遺言書がなくても、相続人全員の合意があれば寄付することは可能です。

故人様が生前に「財産を寄付したい」と話されていたものの、正式な遺言書を残されていなかった場合、法律上はその意思を直接実現する手段はありません。しかし、ご遺族様の判断で故人様の想いを形にすることは十分に可能です。

具体的には、まずは通常の相続手続きと同じように、ご遺族様同士で話し合った割合に従って財産を相続します。その後、ご遺族様が相続した財産の中から寄付を行う形になります。

また、具体的な寄付先について故人様の意向が明確でない場合は、生前の関心事や活動内容から推測することも一つの方法です。「環境問題に関心があった」「子どもの教育支援に熱心だった」など、故人様の価値観に沿った団体を選ぶことで、より故人様の想いに近い形で寄付ができるでしょう。

相続人がいない場合は国庫に帰属する

ここまで解説してきた寄付とは少し違いますが、相続人が全くいない場合の遺産の行方についても触れておきましょう。実は、相続人がおらず遺産の受け取り手がない場合、最終的にその財産は国庫に帰属することになります。つまり、国のものになるのです。

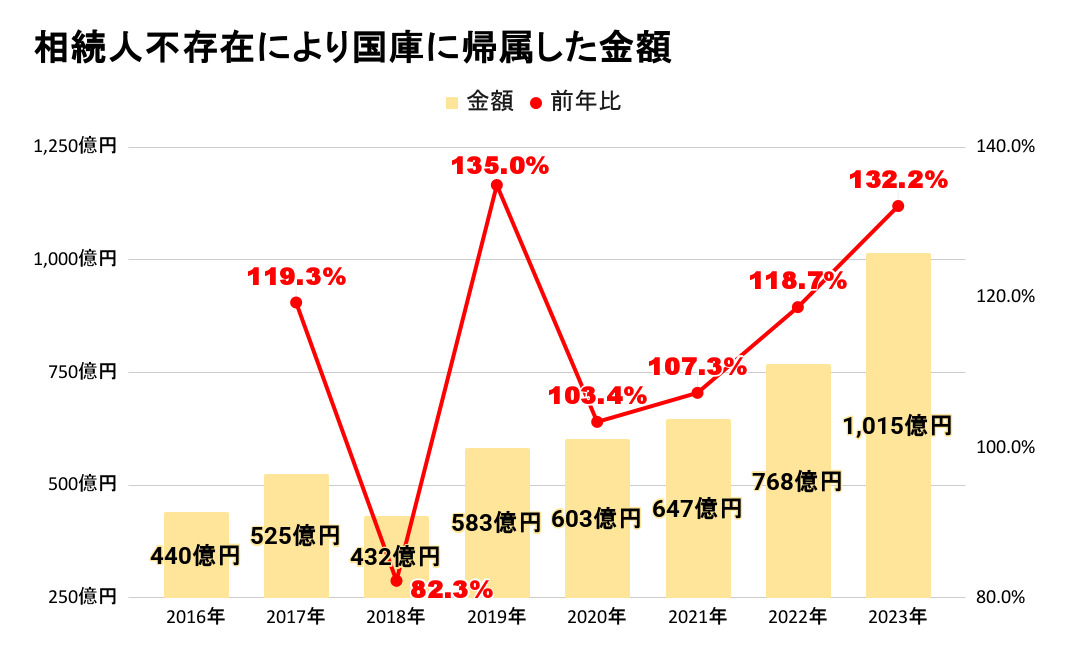

注目すべきは、この国庫帰属額が近年急増していることです。処理件数の増加にともない、国庫に帰属した金額も加速度的に増え続けており、2023年には1,015億円に達しています。これは無縁社会化が進む日本の現状を反映していると言えるでしょう。

以下は、2016年から2023年までの相続人不存在により国庫に帰属した金額の推移です。

この数字からも明らかなように、わずか7年間で国庫帰属額は約3倍に増加しています。亡くなった方の資産が国庫に帰属すること自体は、決して悪いことではありませんが、今後も増え続ける状態は好ましくはないでしょう。

寄付という選択肢を知らなかったために、せっかくの財産が特に使途を指定されることなく国庫に入ってしまうケースもあります。社会貢献の意思がある方には、この記事で紹介したような寄付の選択肢を伝えることも、葬儀社としての価値ある情報提供といえるでしょう。

まとめ

本記事では、遺産の寄付方法から税金との関係、具体的な寄付先、そして寄付時の注意点まで解説してきました。遺産の寄付には、故人様の意思による「遺贈」や「死因贈与」、ご遺族様が相続後に行う寄付など、様々な形があります。どの方法を選ぶかによって、手続きや税制上の扱いが異なります。

ただし、寄付を行う際には、法定相続人の遺留分を侵害しないよう注意する必要があります。特に不動産の寄付は受入先が限られているため、事前の確認が欠かせません。

また、寄付先の選定は故人様の価値観や生前の関心事から考えるとよいでしょう。医療・福祉、子ども・教育、自然・環境など、様々な分野の団体があり、故人様の想いに合った選択が可能です。

葬儀社スタッフとして遺産寄付の基礎知識を持つことは、ご遺族様の多様なニーズに応え、故人様の社会貢献の想いを形にする手助けとなります。「故人の想いを社会に残したい」というご遺族様にとって、適切な情報提供は大きな支えになるでしょう。