相続を専門的に扱い、登記変更や不動産売却もワンストップで対応している「ベンチャーサポート相続税理士法人」は、遺言書作成の一助となるようにエンディングノートの無償提供を開始したとのことです。

ベンチャーサポート相続税理士法人( 東京都中央区、代表税理士:古尾谷 裕昭 https://vs-group.jp/sozokuzei/supportcenter/)は、エンディングノートの無償提供を開始しました。

この度、ベンチャーサポート相続税理士法人は、相続人が遺産を巡って争わないためにも、遺された家族の安心として、エンディングノートが遺言書作成の一助となるように、エンディングノートの無償提供を開始しました。

- エンディングノートについて

生前の意思表示の方法として、代表的なものが「遺言書」と「エンディングノート」です。

遺言書は、遺産をどのように相続人に分けるかという法的な効力を持つため、遺言書を正しく作成することで、相続トラブルを効果的に予防することができます。

ただし、法的に定められた正しい作成方法でなければ遺言書が無効となるため、専門家に依頼せずに自分で作成することは難しいという欠点があります。

そのため、遺言書を作成する前のステップとして「エンディングノート」を推奨しています。

<相続トラブルの現状>

当社は毎月600件を超える相続の無料相談を実施しています。

よくある相談内容は、相続人同士が遺産分割でもめる「相続トラブル」です。

相続トラブルは、相続人同士では解決が難しく泥沼化することも多々あります。

最善の対策は、財産の所有者が、生前に自分の意思をはっきり明示しておくことです。

この対策により、相続人同士での大半の争いは予防することが可能となります。

しかしながら、もしもの時に備えてしっかりと生前に準備している人はまだまだ少ないのが現状です。

<相続に関するよくある相談事例>

相談事例として、以下の内容があります。

・遺産に不動産が多く、現預金が少ないため、遺産分割協議で相続人全員の合意に達しない

・1度も会ったことがない前妻との子どもから突然、相続権を主張された

このような財産に関する相続トラブルを避けるためには、生前に遺言書を作成しておくことが大切です。

一方、お亡くなり後の手続きとして、

・葬儀の形式(宗教や参列者など)が分からない

・友人、知人の連絡先が分からない

・預貯金や株式の預け先の金融機関が分からない

このような悩みは誰しもが経験するでしょう。

そこで役立つのが「エンディングノート」です。

・遺言書とエンディングノートの違い

遺言書は、各相続人の遺産の取り分などに関し、法的な効力を持ちます。

一方、エンディングノートは預貯金や不動産など所有資産、友人・知人の連絡先、希望する葬儀の形式、遺された家族へのメッセージなどを書き留めておくだけのもので、法的な効力や強制力はありません。

・エンディングノートのメリット

エンディングノートは、財産の所有者本人の意思を反映し、相続手続きをスムーズに進める上で、大きな指針となります。

エンディングノートの有無によって、遺された家族が経験する相続手続きの煩雑さは、雲泥の差となります。

エンディングノートを書き留めておくことで、相続人が遺産分割に悩んだり、書類を探したりする時間を大幅に短縮できます。

相続人の負担を心身共に軽減することは大きなメリットです。

・エンディングノートへの記載内容

当社が提供するエンディングノートは、以下の記載内容となります。

・自分の基本情報

・資産

・デジタルデータ

・家族、親族

・友人、知人

・医療、介護

・葬儀

・納骨場所

・相続

▼実際の記載ページ

当社のエンディングノートは、以下の請求フォームに必要事項を入力の上、お申し込みください。

https://vs-group.jp/sozokuzei/supportcenter/endingnote_request/

- ベンチャーサポート相続税理士法人の紹介

相続税申告 “5つの強み”

① 相続税専門による高度なサービス

相続税は非常に専門性が高く、特殊な税金となります。

当社はそのような相続税だけを扱う税理士法人です。

年間 1,700 件を超える相続税申告を相続税専門の税理士が対応することで、社内に高い専門性とノウハウを持つことが可能となりました。

当社は、相続に関連する専門書籍を多数出版しており、なかでも「親子で知っておきたい はじめての相続と遺言」は、生前対策についてのノウハウを詰め込んだ一冊です。

② 税務署に指摘されにくい申告

相続税の申告を考える場合、最優先に考えなければいけないのが「税務調査対策」です。

当社では相続税専門の税理士が税務調査を念頭に置いた申告を行います。

また、元国税 OB の税理士のアドバイスによる税務調査対応や申告書の検算体制ができています。

さらに「書面添付制度」を利用して、税務署に内容の保証を行い、税務調査が来る可能性を著しく下げます。

③ 最大限の節税や対策を提案

相続税の節税は、生前の段階から計画的に実施することが重要です。

ただし、相続が発生した後でも間に合う方法はたくさんあります。

特に遺産分割では、税金を加味した分割を考えることで相続税が大きく変わりますし、将来の二次相続を無視した遺産分割をしてしまうと、最終的には損をすることになります。

当社では “節税に詳しい税理士” が最大限の節税ができるような提案をさせていただきます。

また、相続トラブルを回避するためにも、生前対策が重要となります。

当社では、生前の段階からご相談いただけます。

④ 業界最安水準

相続税の申告報酬は13万円(税抜)~対応しており、業界最安水準に設定しています。

相続税専門で年間申告件数が多いため、社内の分業化やシステム化を徹底し、安くて質の高いサービスを可能にしました。

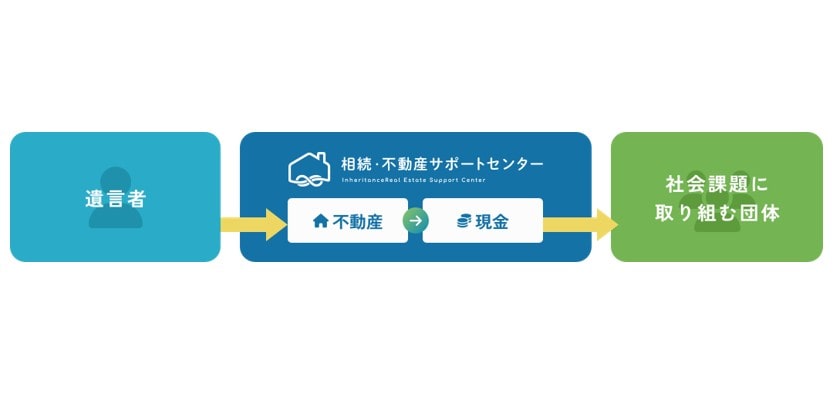

⑤ 登記変更・不動産売却もワンストップ対応

税理士以外にも行政書士・司法書士・弁護士・宅建士が同じグループ会社に集まっているため、一度のご相談だけで全士業にワンストップで対応することができます。

不動産の登記変更や不動産売却などもまとめてご相談いただけます。

■ベンチャーサポートグループ株式会社:https://vs-group.jp/

■ベンチャーサポート相続税理士法人:https://vs-group.jp/sozokuzei/

■相続サポートセンター:https://vs-group.jp/sozokuzei/supportcenter/

■無料相談:0120-690-318

■TEL:03-6264-4030

■お問い合わせ:https://vs-group.jp/sozokuzei/supportcenter/inquiry/